اندیکاتور Rsi

وظیفه اصلی RSI این است که به شما درباره بیش از حد فروخته شدن یا بیش از حد خریده شدن یک دارایی ارزشمند اطلاع دهد.دلایل زیادی وجود دارند که RSI را به یک تکیهگاه مطمئن برای تریدرها تبدیل کرده است. زمانی که RSI در حدود 70 درصد ماکزیمم مقدار خود قرار گیرد (یعنی در اعداد 70 به بالا) در منطقه اشباع خرید قرار میگیرد. یعنی اینکه دارایی بیش از حد خریداری شده و احتمال کاهش قیمت آن زیاد است.زمانی که RSI در مقادیر کمتر از 30 قرار بگیرد، منطقه اشباع فروش را نشان خواهد داد. یعنی اینکه دارایی بیش از حد فروخته شده و زمان مناسبی برای خرید کردن به وجود آورده است.شاخص RSI به شما کمک میکند تا درباره اینکه در قیمت خوبی اقدام به خرید کردهاید یا نه، قضاوت بهتری داشته باشید. اما این شاخص همه چیز را به شما نمیگوید. اینکه شاخص RSI در منطقه اشباع خرید یا اشباع فروش قرار گرفته باشد، الزماً به این معنا نیست که حتما صعود یا سقوط خواهد کرد. هیچ تضمینی دراین باره وجود ندارد.

استفاده از قوانین روند در RSI

در RSI از قوانین روند نیز می توان استفاده کرد و برای نوسانات RSI خط روند رسم کرد و در زمان شکست روند به بررسی آن پرداخت و موقعیت های مناسب خرید و فروش را پیدا کرد.

واگرایی ها در اندیکاتور RSI :

واگرایی rsi

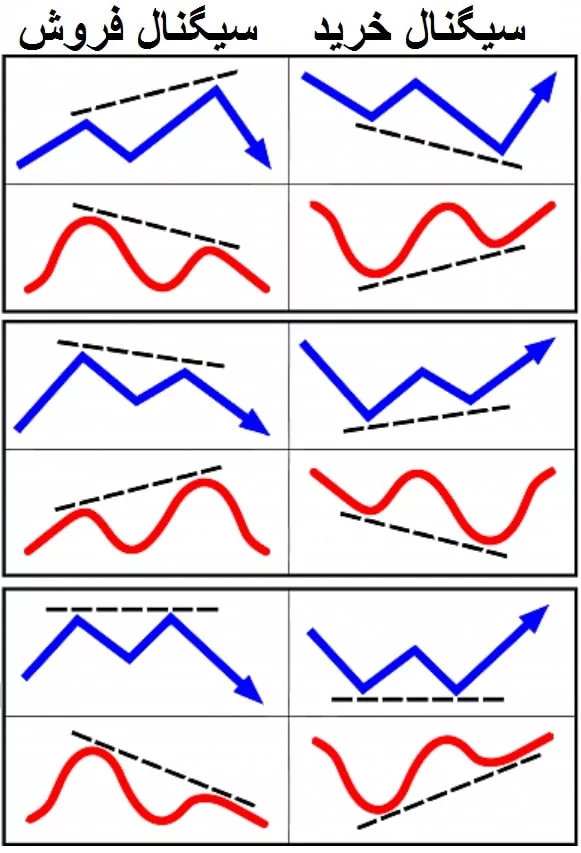

واگرایی بین rsi و خطوط قیمت در زمانی که اعداد بالاتر از ۷۰ و یا پایین تر از ۳۰ را نشان می دهد اخطار بسیار جدی ای تلقی می شود که حتما باید به آن توجه کرد. این واگرایی از اهمیت بسیار بالایی برخوردار است و نشان از برگشت نمودار قیمت خواهد بود.زمانی که در روندی صعودی شاهد واگرایی بین اندیکاتور و نمودار قیمت در تراز ۷۰ و بالاتر باشیم به احتمال زیاد شاهد برگشت روند و نزول قیمت خواهیم بود. و در شرایطی که در انتهای یک روند نزولی شاهد واگرایی بین قیمت و اندیکاتور rsi در تراز های ۳۰ و کمتر از آن باشیم احتمال عوض شدن روند و افزایش قیمت سهم بسیار بالا خواهد بود.ممکن است در تراز های کمتر تر از ۷۰ و بالاتر از ۳۰ نیز واگرایی بین قیمت و اندیکاتور مشاهده شود ولی این واگرایی به نسبت از اعتبار و اهمیت کمتری برخوردار است.

واگرایی ها انواع مختلفی دارند که در ادامه مطلب به آن اشاره خواهد شد.

مفهوم واگرایی چیست؟

واگرایی را میتوان نوعی ناهمگونی میان قیمت و اندیکاتور دانست در حالت عادی زمانی که نمودار سقف و یا کف جدیدی میزند اندیکاتور نیز همین کار را میکند. یعنی کف و یا سقف جدید تشکیل میدهد حال زمانی که نمودار سقف جدید زد اما اندیکاتور نتوانست سقف جدیدی بزند یا بلعکس. در اینجا گفته میشود که واگرایی بین قیمت و اندیکاتور شکلگرفته است.از اندیکاتور macd و rsi برای شناسایی واگرایی ها استفاده می شود

انواع واگرایی

واگرایی ها بر اساس حالتهای مختلفی که بین اندیکاتور و قیمت اتفاق میافتد انواع مختلفی داشته و به دودسته واگرایی معمولی و واگرایی مخفی تقسیم میشود که بهاختصار به هرکدام از آنها خواهم پرداخت. واگراییهای معمولی به دو نوع مثبت و منفی تقسیم میشوند. در حالت عادی زمانی که قیمت کفی پایینتر از کف قبلی یا سقفی بالاتر از سقف قبلی میسازند اندیکاتور هم باید به پیروی از آن همین رفتار را داشته باشد.

واگرایی معمولی (Regular Divergence)

واگرایی های معمولی به معنای ضعیف شدن روند و اخطار بازگشت است و در نوع سیگنال های بازگشتی دستهبندی میشوند.

الف- واگرایی معمولی مثبت (RD+):

واگرایی معمولی مثبت زمانی هست که قیمت کفی پایینتر از کف قبلی یا کفی همتراز با کف قبلی ساخته اما اندیکاتور کفی رو بالاتر از کف قبلی ساخته استاین موضوع به معنی این هست که روند نزولی قیمت تضعیفشده اما به این معنی نیست که دقیقا از همان نقطه بازخواهد گشت.

ب- واگرایی معمولی منفی (RD-):

این نوع از واگرایی زمانی هست که قیمت سقفی بالاتر از سقف قبلی و یا سقفی همتراز با سقف قبلی زده اما اندیکاتور سقفی پایینتر از سقف قبلی زده است که نشاندهنده تضعیف روند صعودی هست اما بازهم نمیتوان گفت که ریزش دقیقاً از همین نقطه شروع میشود.

واگرایی مخفی (Hidden Divergence)

این نوع از واگراییها نشاندهنده تقویت روند و ادامه روند موجود هستند و در دسته سیگنال های ادامهدهنده محسوب میشوند.

الف- واگرایی مخفی مثبت (HD+):

این نوع از واگرایی زمانی اتفاق میافتند که قیمت کفی بالاتر از کف قبلی بزند اما اندیکاتور کفی پایینتر از کف قبلی زده باشد که نشاندهنده ادامهدار شدن روند صعودی قیمت هست.

ب- واگرایی مخفی منفی (HD-):

این نوع از واگرایی زمانی اتفاق میافتند که قیمت سقفی پایینتر از سقف قبلی بزند اما اندیکاتور سقفی بالاتر از سقف قبلی زده باشد که نشاندهنده ادامهدار شدن روند نزولی قیمت هست.

با سلام و سپاس فراوان از شما. آیا این اندیکاتورها و اسیلاتورها در نرم افزار استفاده شده یا نه؟ معیارهای ورود و خروج نرم افزار بر چه اساسی هست در صورت صلاحدید پاسخ بدید. سپاسگزارم.

در خصوص نحوه ی استفاده از فیلترها در نرم افزار هم اگه امکان داره در سایت ، آموزش تصویری قرار بدید.

نرم افزار هم الگوریتم هست هم تکنیکالی و هم بخشی بنیادی . در مورد فیلتر هم چشم کلیپ میزاریم

سلام استاد آیا اندیکاتور ایچیکومو به تنهایی در شناخت نقاط حمایت و مقاومت کافیه که دیگه از این اسیلاتور ها استفاده نکنیم ؟

سلام خیلی نیزا نیست به آموزش ایچیموکو مراجعه کنید توی کانال

سلام۰ مهندس برنامه آموزش و نرم افزار شما واقعا مفید و ثمر بخش هست اگه یه بخش در نرم افزار تان به پارامتر منطقه حمایت و مقاومت هم تخصیص داشته باشه و آموزش آپاراتی در مورد اندیکاتور ها و اسیلاتورها و همچنین اشاره عملی به rsi و موارد دیگه به صورت تلفیقی داشته باشی خیلی جالب میشه.

سلام عرض ادب . آموزش این بخش ها که در مطالب هستش

ممنون بابت آموزش های خوبتون . ممکنه خواش کنم یک ایمیل به بنده بزنید . سپاسگزار

aloboorse@gmail.com

با سلام و احترام حضور استاد عزیز

سپاس فراوان هم از مطالب بسیار مفید و عالیتون و هم بخاطر نرم افزار فوق العاده کاربردیتون.

ارادت فراوان

سلام مهندس

ممنونم ازآموزش وتوضیح بسیارخوب وکاملتون.

امیدوارم همیشه سلامت باشید .

زنده باشید و پایدار

سلام استاد.واقعا عالی هست مباحثتون..لطف کنید توی نرم افزار هم بیارید برای تایید گرفتن خوبه

سلام اخه نیازی نیست . جز سخت کردن انتخاب کاری دیگه ای نداره شا باید جدا چک کنید بعد از سیستم استفاده کنید

باسلام و تشکر

چطور در نرم افزار الو بورس از واگرایی rsi استفاده کنیم؟

در بررسی واگرایی معمولی اندیکاتور rsi رو بالای 70 و پایین 30 در نظر گرفتید ولی در بررسی واگرایی مخفی بین 30 تا 70 در نظر گرفتید علت خاصی داره؟

سلام . مهم تشکیل این واگرایی هستش . مکانش مهم نیستواگرایی rsi

واگرایی معمولی از مخفی را چگونه تشخیص دهیم.

مرسی

انشالله ادامه داره توضیحاتش . میزاریم

سلام خسته نباشی لطفا از این گونه مطالب بیشتر قرار دهید.

سلام . حتما چشم

واقعا دقیق و واضح توضیح دادید ممنون چندبار جایی دیگه خونده بودم ولی اینجا واقعا قشنگ و فهمیدم منظور را تشکر

بزرگوارید .اینجا هدف ساخت تفاوت ها و فرهنگ سازی هاست . در خدمتیم

ارائه شده در وبسایت الوبورس

در ابتدا اندیکاتورها را معرفی می کنیم و در ادامه آموزش انواع واگرایی ها که در قیمت و اندیکاتورها به وجود می آید را ارائه می کنیم .

اندیکاتورها ابزارثانویه ای هستند که بر مبنای محاسبه قیمت ، حجم معاملات ، جریانات نقدی پولی حرکات و نوسانات واقعی قیمت در محاسبه می کنند.

کاربرد این اندیکاتورها این است که در واقع این امکان را برای تحلیلگر فراهم می کند که اطلاعات اضافی و مازاد بر روند کلی سهم جمع آوری کند.

اندیکاتورها را از یک منظر به دو دسته زیر تقسیم می کنند :

۱٫ اندیکاتورهای پیشرو (Laeding): این نوع از اندیکاتور ها به عنوان یک نوع سیگنال برای شناسایی رویدادهایی در آینده شناخته شده اند. در واقع ماهیت پیش بینی رخدادهای صورت گرفته در قیمت را دارد. عمده اندیکاتورهای پیشرو شامل اسیلاتورها می شوند. منظور از اسیلاتورها هم این است که در یک بازه خاصی در حال نوسان هستند . برای مثال : اندیکاتور RSI به عنوان یکی از اندیکاتورهای پبشرو هست و در عین حال جزء اسیلاتورها هم می باشد چون در بازه ۰ تا ۱۰۰ است ( ولی به طور معمول بین ۳۰ تا ۷۰ ) در حال نوسان هستند. در طول صورت گرفتن این نوسان ، نقاط اشباع خرید (over bought) و اشباع فروش (over sold) هم مورد بررسی قرار می گیرد. در شکل زیر نمونه ای از اشباع خرید و اشباع فروش در RSI مشخص شده است. زمانی که با اشباع خرید در روند مواجه می شویم باید اتظار داشته باشیم که روند به مرور روند کاهشی به خودش بگیرد و در صورتی که به نقطه اشباع فروش می رسیم ، روند آماده این است که وارد روند صعودی بشود.واگرایی rsi

۲٫ اندیکاتورهای تاخیری (Lagging): این اندیکاتور اطلاعات مفید و ارزشمندی در خصوص سهم ، در طول روند در اختیار تحلیلگر قرار می دهد. در اصل حالت پیش بینی روند را که در اندیکاتور پیشرو می باشد را ندارد. تمرکز بیشتر این اندیکاتورها به روی روند معاملاتی هست و اینکه کمتر سیگنال های خرید و فروش را به معامله گران می دهند. باند بولینگر و میانگین متحرک نمونه هایی از این اندیکاتورها می باشند.

شکل زیر مثالی از باند بولینگر در سهم وپاسار در نمودار روزانه است.

در نمودار باند بولینگر به عنوان خطوط حمایتی و مقاومتی عمل کرده است. خطوط پایین به عنوان حمایت سهم و خطوط بالایی هم مقاومت های سهم محسوب می گردند. در آموزش های بعدی به طور مفصل باند بولینگر مورد بررسی قرار خواهد گرفت.

واگرایی در حالت کلی به معنای حرکت قیمت و اندیکاتور در خلاف جهت یکدیگر می باشد و نتیجه این امر عموما این است که در هنگام وقوع واگرایی قیمت از ادامه حرکت می ایستد و تغییر جهت می دهد. مشاهده واگرایی در اندیکاتورها به عنوان یکی از سیگنال های بسیار قوی در علم تحلیل تکنیکال شناخته شده است.

واگرایی به دو دسته تقسیم می شود :

خود این واگرایی معمولی به دو دسته واگرایی مثبت و واگرایی منفی تقسیم می شود .

واگرایی معمولی منفی : زمانی به وجود می آید که قیمت سقف جدیدی تشکیل می دهد ، اما اندیکاتور موفق نمی شود که سقف جدیدی بالاتر از سقف قبلی تشکیل دهد .

همان طور که در مثال بالا مشاهده می کنیم (نمودار ساعتی سهم خساپا ) واگرایی منفی (RD) وجود دارد. قیمت سقف جدید تشکیل داده در حالی که اندیکاتور موفق به این کار نشده است و به وجود آمدن این حالت خودش می تواند هشداری باشد مبنی برای اینکه کنترل ریسک صورت بگیرد چون امکان نزول بازار توسط اندیکاتور MACD تایید شده است.

برای معامله گران سفته باز (منظور از سفته بازارن ، افرادی است که به فکر بدست آوردن سود در بازه زمانی کوتاه مدت هستند) این واگرایی منفی نشانه ای از این می باشد که روند بازار وارد یک فاز نزولی جدید می شود و در نتیجه چشم انداز معاملاتی را مطلوب برانداز نمی کنند.

واگرایی معمولی مثبت : این نوع واگرایی در روند نزولی به وجود می آید و به این صورت است که قیمت موفق به تشکیل کف جدید ، پایین تر از کف قبلی خود می شود اما اندیکاتور نمی تواند کف جدید بسازد. نمودار زیر این مطلب را به خوبی نشان می دهد .

نمودار بالا نمودار ساعتی سهم خساپا است . همان طور که مشخص است بعد از مشاهده واگرایی مثبت در اندیکاتور در حالی که قیمت سهم روند نزولی دارد ، شاهد صعودی شدن روند و رشد سهم هستیم .

الف : واگرایی مخفی مثبت : زمانی به وجود می آید که قیمت موفق می شود کفی بالاتر از کف قبلی خودش تشکیل بدهد اما اندیکاتور یک کف پایین تر از کف قبلی خودش تشکیل می دهد . در شکل زیر به خوبی تناقض بین قیمت و اندیکاتور را مشاهده می کنید.

همان طور که مشخص است در شکل ، روند شکل صعودی به خودش پس از مشاهده واگرایی مخفی مثبت در نمودار قیمت به خود گرفته است.

ب : واگرایی مخفی منفی : این حالت که طی یک روند نزولی به وجود می آید ، قیمت قدرت اینکه به سقف قبلی خودش برسد را ندارد اما اندیکاتور موفق می شود که یک سقفی بالاتر از سقف قبلی خودش بزند. که موضوع خودش می تواند به عنوان هشداری برای ریزش سهم باشد که باید در نظر داشته باشیم.

همان طور که در تصویر مشخص است ، قیمت موفق نشده سقف جدیدی بسازد در نتیجه ، وارد یک روند نزولی شده است . (با فلش در شکل مشخص شده است)

شکل زیر نمودار روزانه وساخت است . که در آن واگرایی مثبت مشاهده می شود. در این شکل اندیکاتور RSI مورد بررسی قرار گرفته است.

همان طور که دیده می شود با اینکه از اتصال کف های قیمت سهم روند نزولی دارد ، اما در اندیکاتور همان کف های متناظر روند صعودی داشته و در نتیجه اینجا واگرایی مثبت رخ داده است ، که باعث رشد سهم در کوتاه مدت شده است . زمانی که از اسیلاتور RSI برای تشخیص واگرایی استفاده می کنیم ، به دلیل اینکه این اندیکاتور جزء اسیلاتورها می باشد ، نقاط اشباع خرید و اشباع فروش را به خوبی در آن مشخص است می تواند برای شناخت واگرایی در روند سهم عامل مهمی به شمار آید. زیرا معمولا واگرایی ها در نقاط اشباع خرید و یا فروش رخ می دهد ( برای آشنایی بیشتر با این اندیکاتور مطلب آن را مطالعه نمایید)

این تصویر نمودار ساعتی در نمودار قیمت ایران خودرو است و اندیکاتور MFI در آن بررسی شده است. همان طور که مشاهده می کنیم ، نمودار قیمت باروند نزولی همراه بوده ولی اندیکاتور MFI روندی صعودی به خودش گرفته و در نهایت سهم با واگرایی مثبت همراه بوده و نمودار با افزایش قیمت رو به رو شده است.

نمودار بالا که سهم وبملت در نمودار روزانه است ، واگرایی منفی در اندیکاتور CCI را نشان می دهد. و همان طور که می بینیم سهم بعد از واگرایی ، ریزش کوتاهی را تجربه کرده است.

برای تکنیکالیست ها واگرایی عاملی مهمی برای تخمین روند سهم که از طریق شناسایی آن امکان متنوع سازی پرتفوی آنها فراهم شود بسیار حائز اهمیت است. تشخیص این واگرایی ها به کمک اندیکاتورها و روند قیمتی سهم صورت می گیرد . به همین دلیل اندیکاتور جزء ابزارهای دقیق برای شناسایی واگرایی ها محسوب می شوند. در آخر این نکته مهم را مد نظر داشته باشید که واگرایی چون خلاف جهت مسیر حرکت سهم است ، امکان اینکه مسیر کامل نشود وجود دارد و اگر مبنای خرید را فقط بر پایه واگرایی ها قرار بدهیم درصد شکست در معاملات افزایش پیدا می کنند.

به این مقاله امتیاز دهید

میانگین امتیازات: ۳.۶ / ۵. تعداد امتیاز: ۵۲

اولین نفری باشید که به این مقاله امتیاز میدهید

با سلام

سوال: بهترین اندیکاتور برای پیدا کردن واگرایی کدوم یکی است. چون در بعضی از موارد اندایکاتور ار اس ای واگرایی نشان می دهد ولی در MACD این روند دیده نمی شود.واگرایی rsi

باسلام دوست عزیز

از اندیکاتور هایی که برای شناسایی واگرایی در بورس استفاده می شود می توان از اندیکاتورهای مکدی (MACD)، آر اس آی (RSI)، سی سی آی (CCI) و … نام برد.

از بین اندیکاتور هایی که برای شناسایی واگرایی در تحلیل تکنیکال استفاده می شود اندیکاتور مکدی یکی از بهترین اندیکاتورها برای شناسایی واگرایی در بورس می باشد.

درود بر شما

بسیار عالی و مفید

کارگزاری خوب هم اگر سراغ دارید لطفا ایمیل کنید ممنون

عالی

نشانی ایمیل شما منتشر نخواهد شد. بخشهای موردنیاز علامتگذاری شدهاند *

دیدگاه

نام *

ایمیل *

وبسایت

ذخیره نام، ایمیل و وبسایت من در مرورگر برای زمانی که دوباره دیدگاهی مینویسم.

یکی از محبوبترین اندیکاتورهای تحلیل تکنیکال در میان معاملهگران، اندیکاتور RSI است. دلایلی مانند انعطافپذیری و ارائه سیگنالهای معاملاتی قدرتمند – البته در صورت استفاده درست – باعث شده تا معاملهگران علاقه زیادی به این اندیکاتور از خود نشان دهند. «RSI» اندیکاتوری از خانواده «مومنتوم» است. یکی از اصلیترین کاربردهای این اندیکاتور، تشخیص جهت و قدرت تحرکات قیمتی به شمار میرود. برای آشنایی هر چه بیشتر با این اندیکاتور با خانه سرمایه همراه باشید.

عدد ۱۴ به عنوان تنظیمات دورهای پیشفرض «RSI» انتخاب شده است؛ یعنی این اندیکاتور دادههای قیمتی ۱۴ کندل یا میله اخیر را تحلیل و مقایسه میکند. در واقع «RSI» طی آن دوره، میانگین افزایش و کاهشها، تعداد و همچنین اندازه کندلهای صعودی و نزولی را بررسی میکند و آنها را نسبت به یکدیگر میسنجد. خروجی اندیکاتور «RSI» به صورت یک عدد بین ۰ تا ۱۰۰ و در قالب یک محدوده نموداری جداگانه نمایش داده میشود. به همین دلیل، «RSI» به عنوان یک «اسیلاتور» شناخته میشود. مثلا اگر چند کندل اخیر صعودی باشند، احتمالا اندیکاتور «RSI» عدد ۱۰۰ را نشان میدهد.

در نقطه مقابل با تشکیل چند کندل نزولی، مقدار «RSI» به سمت صفر میل میکند. اگر شرایطی را در نظر بگیریم که نیمی از کندلها صعودی و بقیه نزولی باشند و اندازه آنها نیز به هم شبیه باشد به احتمال زیاد، خروجی این اندیکاتور، عددی در محدوده ۵۰ خواهد بود. البته متناسب با جهت – صعودی یا نزولی – قدرت و اندازه کندلاستیکها، مقدار «RSI» نیز به سمت ۰ یا ۱۰۰ میل میکند. چیزهایی که تا اینجا گفتیم، تفسیرهایی ابتدایی از این اندیکاتور هستند. در ادامه با دو مثال، جزئیات بیشتری از نمودار قیمت را تحلیل و بررسی کنیم.

در تصویر زیر، محدوده مشخص شده یک روند صعودی را در جریان ۱۴ کندل متوالی نشان میدهد که تمام آنها به جز دو مورد، شمعهای صعودی بودهاند. همچنین تعداد زیادی از این کندلهای افزایشی تقریبا بزرگ هستند و سایه چشمگیری نیز ندارند. در نتیجه «RSI» عدد ۷۵ را نشان داده و روند صعودی با مومنتوم بالا را تایید میکند.

واگرایی rsi

اندیکاتور «RSI» اندازه و جهت ۱۴ کندلاستیک اخیر را بررسی نموده و قدرت حرکات فعلی قیمتی را نشان میدهد.

در تصویر زیر، سه ناحیه متفاوت از نمودار قیمت به صورت مستطیلهای عمودی مشکیرنگ مشخص شدهاند. در قسمت اول یک روند نزولی قوی را مشاهده میکنیم که در جریان آن تقریبا تمام کندلها به جز چند شمع کوچک دوجی همگی نزولی بودهاند. بنابراین مقدار «RSI» به ۱۷ رسیده و برقراری روند نزولی قوی را تایید کرده است. ناحیه وسط یک روند صعودی نسبتا قوی را نشان میدهد که در آن «RSI» تا سطح ۷۰ افزایش یافته و اندازه کندلهای نزولی نیز پیوسته در حال کاهش بوده است. در واقع، وجود چنین شرایطی نشاندهنده این است که بیشتر معاملهگران، خریدار هستند. بخش سوم نیز یک بازار تقریبا خنثی را طی ۱۴ کندل به تصویر میکشد. خروجی «RSI» عدد ۴۲ است که عدم وجود روند در بازار را گوشزد میکند. اگرچه قیمت، کمی افت کرده و این موضوع به واسطه «RSI» کمتر از ۵۰ نیز قابل تایید است. اما تقریبا نسبت قدرت بازیگران بازار متعادل به شمار میرود.

میتوان از اندیکاتور «RSI» در جریان فازهای روندی و خنثی بازار استفاده کرد.

همواره به این نکته دقت داشته باشید که استفاده از اندیکاتورها شرط لازم و کافی تحلیل دقیق نمودار قیمت نیست. اما در بیشتر مواقع، استفاده از این ابزار راهکار مناسبی برای تحلیل سریع نمودار قیمت و تایید پیشبینیهای سایر ابزارهای تحلیل تکنیکال به شمار میرود.

با رواج تفکرات غلط، مفهوم نواحی اشباع خرید و فروش به یکی از بزرگترین سوءتفاهمها در مورد اندیکاتورها تبدیل شدهاند. تعریف ساده این نواحی در اندیکاتور «RSI» به شرح زیر است:

بسیاری از معاملهگران به اشتباه معتقد هستند که در آن نواحی، قیمت تمایل بیشتری به بازگشت دارد. اما این تصور کاملا اشتباه است. زیرا همانگونه که مشاهده کردیم، مقدار بالای «RSI» روند صعودی قوی و مقادیر کم اندیکاتور «RSI» روند نزولی قدرتمند را نشان میدهند. در واقع، قرار گرفتن خط «RSI» در نواحی انتهایی بازه نوسانی خود همیشه ضعف و بازگشت زود هنگام روند را نشان نمیدهد. بلکه فقط وجود مومنتوم حرکتی بالا در وضعیت جاری را تایید میکند. معاملهگری که تنها به دلیل ورود قیمت به ناحیه اشباع خرید در جریان یک روند صعودی میخواهد در موقعیت معاملاتی فروش قرار بگیرد بسیار سریع متوجه اشتباه خود خواهد شد.

تصویر زیر، مثالی از این شرایط را نشان میدهد. در مستطیل سمت چپی قیمت برای اولین بار به بیش از سطح ۷۰ رسیده و وارد ناحیه اشباع خرید شده است. همانگونه که مشاهده میکنید روند صعودی برای طولانیمدت ادامه یافته و حتی با وجود مسطح شدن حدودی روند نیز بازگشت قیمت رخ نداده است. در بخش دوم تصویر نیز «RSI» دوباره به ناحیه اشباع خرید بازگشته و قیمت، روند صعودی خود را از سر گرفته است. در نتیجه میتوان اینطور برداشت کرد که مقادیر بیش از ۷۰ یا کمتر از ۳۰ اندیکاتور «RSI» تنها به معنی قدرت بالای روند صعودی یا نزولی هستند و مسلط بودن یک گروه غالب از بازیگران بازار (خریداران یا فروشندگان) را نشان میدهد. به عبارت دیگر، ورود به نواحی اشباع خرید و فروش دلیل قاطعانهای برای تغییر جهت قیمت و گرفتن موقعیتهای معاملاتی برخلاف روند نخواهد بود.

نواحی اشباع خرید و فروش، نشانههایی برای بازگشت زود هنگام روند قیمت نیستند. اما وجود یک روند قوی در جهتی مشخص را به معاملهگران یادآوری میکنند.

از آنجا که این اندیکاتور در تحلیل مومنتوم و قدرت حرکات روند، عملکرد مناسبی دارد میتوان از آن برای تشخیص سطوح حمایت و مقاومت مهم در نمودار قیمت استفاده کرد. در تصویر زیر، خط افقی یک سطح مقاومتی قوی در نمودار قیمت را نشان میدهد که قیمت، بارها آن را لمس کرده است. در بررسی اندیکاتور «RSI» نیز وجود این ناحیه مقاومتی کاملا مشخص است. در دو نقطه تماس اولیه، مقدار ۵۰ عدد «RSI» و ۶۱ بوده که نشان از قدرت بیشتر خریداران در حالت معمولی و بدون اکثریت مطلق است. در سومین نقطه تماس، «RSI» مقدار ۶۸ را نشان داده، که وجود تحرکات قیمتی قدرتمندتری را به نمایش میگذارد. اگرچه قیمت در این نقطه ناتوان از شکست آن سطح مقاومتی بوده است اما خیلی سریع به سمت این نقطه باز میگردد.

همانطور که با هم گفتیم، بازگشت سریع قیمت به سطوح قیمتی گذشته، ناشی از افزایش قدرت خریداران یا فروشندگان است. در جریان آخرین تلاش برای شکست نهایی مقاومت، «RSI» به سطح ۷۴ رسیده است. با بررسی دقیق نمودار قیمت متوجه میشویم که کندلهای صعودی قوی در نهایت منجر به شکست این سطح نموداری شدهاند. این شکست با یک جهش قیمتی همراه بوده است که اغلب اوقات یک سیگنال قوی برای خرید به شمار میرود. باید بر این نکته تاکید کنیم که سیگنال نهایی شکست با بسته شدن قیمت بالاتر یا پایینتر از یک سطح قیمتی صادر میشود.

اندیکاتور «RSI» میتواند در معاملهگری بر اساس شکست سطوح نیز مورد استفاده قرار گیرد. در نمودار بالا شکست قیمت به همراه مقادیر بیش از ۷۰ «RSI» شانس موفقیت موقعیت معاملاتی را افزایش میدهد.

ایجاد واگرایی در اندیکاتور «RSI» یکی از محبوبترین سیگنالهای معاملاتی است. برخلاف نواحی اشباع خرید و فروش، واگراییها به معنای واقعی، نشانهای از وجود پتانسیل بازگشت قیمت هستند. واگرایی شرایطی را در نمودار قیمت نشان میدهد که وضعیت قیمت و اندیکاتور مطابقت نداشته باشد. مثلا یک واگرایی نزولی زمانی رخ میدهد که با وجود ایجاد یک نقطه سقف بالاتر در جریان روند صعودی، اندیکاتور سقف پایینتری ایجاد کرده باشد. در تصویر زیر، نمودار سمت چپ یک واگرایی کلاسیک نزولی را نشان میدهد. در این شرایط، قیمت، سقفهای بالاتری را ایجاد میکند. واگرایی اندیکاتور «RSI» نیز نشاندهنده ضعیفتر بودن موج صعودی اخیر نسبت به حرکات قبلی است.

واگرایی «RSI» میتواند تغییر در جهت روند بازار را از قبل پیشبینی کند. زیرا نشاندهنده کاهش مونتوم حرکت قیمت است.

بنابراین، یک واگرایی زمانی به وجود میآید که بر اساس قیمت، پتانسیل ادامه روند وجود داشته باشد. اما وضعیت اندیکاتور «RSI» بیانگر تغییر در نسبت قدرت بین خریداران و فروشندگان و ضعف موج قیمتی اخیر است. در نمودار تصویر زیر و در پایان روند نزولی، اندیکاتور «RSI» یک واگرایی ایجاد کرده است و جهت آتی روند را قبل از بازگشت قیمت، پیشبینی میکند. اگرچه قیمت کف پایینتری را ثبت کرده اما موج قبلی نزولی به طرز قابل ملاحظهای کوتاهتر و در نتیجه ضعیفتر بوده است. در چنین وضعیتی، قیمت به سختی توان ایجاد یک کف جدید را دارد. این کاهش قدرت در روند بازار به واسطه ایجاد واگرایی در «RSI» تایید میشود. در واقع، دانش ما از شیوه تحلیل امواج قیمت، تحلیل نمودار به واسطه «RSI» را تکمیل میکند. با این وصف این تئوری کاملا قابل درک است که امواج قیمت، پایههای اصلی مفاهیم روند و تحلیل نموداری را تشکیل میدهند.

اگرچه آخرین موج قیمت یک کف جدید ثبت نموده است، اما واگرایی اندیکاتور «RSI» نشان از این دارد که آخرین موج، روند قدرت خود را از دست داده است. بنابراین در ادامه میتوانیم بازگشت مجدد قیمت را مشاهده کنیم.

به این مقاله امتیاز دهید

میانگین امتیازات: ۳.۶ / ۵. تعداد امتیاز: ۱۴

اولین نفری باشید که به این مقاله امتیاز میدهید

سلام،،با تشکر از شما و مقاله ی خوبتان که بسیار کاربردی،ساده و خوب بیان شده بود.

نشانی ایمیل شما منتشر نخواهد شد. بخشهای موردنیاز علامتگذاری شدهاند *

دیدگاه

نام *

ایمیل *

وبسایت

ذخیره نام، ایمیل و وبسایت من در مرورگر برای زمانی که دوباره دیدگاهی مینویسم.

ژانویه 19, 2020

بورس, مقالات

18 دیدگاه

بورس, مقالات

واگرایی در تحلیل تکنیکال یکی دیگر از مفاهیم بسیار مهم در بورس می باشد. واگرایی در بورس نشان دهنده تغییرات در بازار سرمایه می باشد و در واقع می توان واگرایی (Divergence) را از اجزای روانشناسی بورس در نظر گرفت. به بیان دیگر واگرایی در بورس زمانی اتفاق می افتد که معامله گران در گام آخر دچار تردید شوند و این زمانی است که سهم روند خود را تغییر داده و برخلاف روند قبلی حرکت کند.

زمانی که واگرایی در بورس اتفاق می افتد با درصد بسیار بالا می توان به آن اعتماد کرد. با این تعریف می توان گفت واگرایی در تحلیل تکنیکال نسبت به روش های دیگر تکنیکالی از اعتبار بیشتری برخوردار است. به همین دلیل است که معامله گران شناسایی واگرایی ها را در اولویت معاملات خود قرار می دهند.

در ادامه مقاله به آموزش واگرایی در تحلیل تکنیکال خواهیم پرداخت و مطمئن باشید با آموزش واگرایی در بورس می توانید معاملات موفقی داشته باشید.

واگرایی rsi

پیشنهاد ویژه ثروت آفرین : محصول جادوی فیلتر و اندیکاتور

واگرایی در تحلیل تکنیکال زمانی اتفاق می افتد که قیمت یک سهم و اندیکاتور بر خلاف جهت یکدیگر حرکت کنند و این نشان دهنده ضعف یک روند می باشد. در نتیجه قیمت یک سهم به انتهای روند خود میرسد و تمایل به تغییر روند دارد در این حالت میگوییم واگرایی در بورس رخ داده است.

همچنین از واگرایی ها می توان برای شناسایی سطوح مهم قیمت سهم از جمله سطوح حمایت و مقاومت استفاده نمود. اگر واگرایی صحیحی در بورس اتفاق بیفتد به احتمال زیاد شاهد برگشت قیمت سهم خواهیم.

در حقیقت می توان گفت واگرایی زمانی اتفاق میافتد که خریداران و فروشندگان در تصمیم خود دچار تردید می شوند.

از اندیکاتور هایی که برای شناسایی واگرایی در بورس استفاده می شود می توان از اندیکاتورهای مکدی (MACD)، آر اس آی (RSI)، سی سی آی (CCI) و … نام برد.

از بین اندیکاتور هایی که برای شناسایی واگرایی در تحلیل تکنیکال استفاده می شود اندیکاتور مکدی یکی از بهترین اندیکاتورها برای شناسایی واگرایی در بورس می باشد.

همچنین می توانید مقاله حمایت و مقاومت در تحلیل تکنیکال را مطالعه کنید

سه نوع واگرایی در بورس وجود دارد که در ادامه به توضیح هر کدام از واگرایی ها می پردازیم.

واگرایی معمولی در تحلیل تکنیکال در انتهای یک روند به وجود می آید. واگرایی معمولی در بورس زمانی اتفاق می افتد که قیمت یک سهم با اندیکاتور بر خلاف جهت هم حرکت کنند این نوع واگرایی در بورس نشان از از بازگشت قیمت سهم دارد.

بعد از مشاهده واگرایی معمولی در تحلیل تکنیکال قیمت سهم متوقف می شود و در جهت مخالف حرکت می کند.

واگرایی معمولی در تحلیل تکنیکال با علامت (RD) نشان داده می شود.

واگرایی معمولی در بورس به واگرایی معمولی مثبت و واگرایی معمولی منفی تقسیم بندی می شود.

پیشنهاد می کنم حتما مقاله کاربردی آموزش الگوهای کندل استیک در تحلیل تکنیکال را مطالعه فرمایید.

واگرایی معمولی مثبت در تحلیل تکنیکال در میان دو کف قیمتی تشکیل می شود. باید توجه داشت واگرایی معمولی مثبت در بورس در انتهای یک روند نزولی به وجود می آید.

به عبارت دیگر واگرایی معمولی مثبت در بورس نشان دهنده نزدیک شدن قیمت به خط حمایت می باشد.

واگرایی معمولی مثبت بیانگر قدرت زیاد خریداران و تضعیف قدرت فروشندگان می باشد.

در این واگرایی در نمودار قیمت و در اندیکاتور در هر کدام دو کف قیمت تشکیل می شود:

در نمودار قیمت کف اول بالاتر از کف دوم به وجود می آید.

در اندیکاتور کف اول پایین تر از کف دوم تشکیل خواهد شد. (اندیکاتور توانایی تشکیل کف جدید را ندارد)

در تصویر زیر نمونه ای از واگرایی معمولی مثبت را مشاهده کنید.

پیشنهاد می کنم مقاله امواج الیوت در تحلیل تکنیکال – شمارش امواج الیوت را مطالعه کنید

واگرایی معمولی منفی در تحلیل تکنیکال در میان دو سقف قیمت تشکیل می شود. باید توجه داشت واگرایی معمولی منفی در بورس در انتهای یک روند صعودی به وجود می آید.

به عبارت دیگر واگرایی معمولی منفی در بورس نشان دهنده نزدیک شدن قیمت به خط مقاومت می باشد.واگرایی rsi

واگرایی معمولی منفی بیانگر قدرت زیاد فروشندگان و تضعیف قدرت خریداران می باشد.

در این واگرایی در نمودار قیمت و در اندیکاتور در هر کدام دو سقف قیمت تشکیل می شود:

در نمودار قیمت سقف اول پایین تر از سقف دوم به وجود می آید.

در اندیکاتور سقف اول بالاتر از سقف دوم تشکیل خواهد شد. (اندیکاتور توانایی تشکیل سقف جدید را ندارد)

نمونه ای از واگرایی معمولی منفی در تصویر زیر ترسیم شده است.

پیشنهاد می کنم مقاله آموزش فیلتر نویسی در سایت دیده بان بورس را مطالعه کنید

واگرایی مخفی در تحلیل تکنیکال زمانی اتفاق می افتد که قیمت یک سهم با اندیکاتور بر خلاف جهت هم حرکت کنند.

به عبارت دیگر در واگرایی مخفی اندیکاتور توانسته است کف و یا سقف جدیدی تشکیل دهد اما قیمت توانایی تشکیل کف یا سقف جدید را نداشته است. در این حالت میگوییم واگرایی مخفی رخ داده است.

واگرایی مخفی در بورس در انتهای یک روند اصلاحی به وجود می آید و با علامت (HD) نشان داده می شود.

واگرایی مخفی در بورس به واگرایی مخفی مثبت و واگرایی مخفی منفی تقسیم بندی می شود.

واگرایی مخفی مثبت در تحلیل تکنیکال در بین دو کف قیمتی ایجاد می شود. واگرایی مخفی مثبت در بورس زمانی به وجود می آید که در اندیکاتور کف اول بالاتر از کف دوم قرار گیرد. ولی در نمودار قیمت کف اول پایین تر از کف دوم تشکیل می شود.

این وضعیت نشان دهنده افزایش قدرت خریداران و کاهش قدرت فروشندگان و همچنین رشد قیمت سهم می باشد.

این واگرایی در کانال صعودی و در انتهای یک روند اصلاحی تشکیل می شود.

در تصویر زیر می توان نمونه ای از واگرایی مخفی مثبت را مشاهده نمود.

پیشنهاد می کنم مقاله بیش از 50 فیلتر کاربردی در سایت دیده بان بازار را حتما ببینید

واگرایی مخفی منفی در تحلیل تکنیکال در بین دو سقف قیمتی ایجاد میشود. واگرایی مخفی منفی در بورس زمانی به وجود می آید که در اندیکاتور سقف اول پایین تر از از سقف دوم قرار گیرد. ولی در نمودار قیمت سقف اول بالاتر از سقف دوم تشکیل می شود.

این وضعیت نشان دهنده افزایش قدرت فروشندگان و کاهش قدرت خریداران و همچنین کاهش قیمت سهم می باشد.

این واگرایی در کانال نزولی و در انتهای یک روند اصلاحی ایجاد می شود.

در تصویر زیر نمونه ای از واگرایی مخفی منفی را مشاهده کنید.

پیشنهاد می کنم مقاله پرایس اکشن در تحلیل تکنیکال چیست؟ را مطالعه کنید

واگرایی زمانی در تحلیل تکنیکال زمانی به وجود می آید که بین قیمت و زمان تضاد وجود داشته باشد. واگرایی زمانی در بورس در یک روند اصلاحی به وجود می آید. واگرایی زمانی در بورس زمانی به وجود می آید که در یک روند اصلاحی نمودار قیمت نسبت به روند قبلی خود ضعف نشان می دهد.

برای این که بتوانیم با استفاده از واگرایی زمانی در بورس معاملات موفقی داشته باشیم می بایست زمانی که قدرت خریداران زیاد می باشد خرید خود را انجام دهیم و زمانی که قدرت فروشندگان زیاد می باشد از خرید سهم اجتناب کرده و نسبت به فروش اقدام نماییم.

برای اینکه استراتژی موفقی در واگرایی زمانی داشته باشیم می بایست در زمانی که سرمایه گذاران قدرتمند معاملات خود را انجام می دهند در این زمان خرید خود را تکمیل کنیم و به عبارتی در جهت روند بازار بورس حرکت کنیم.

واگرایی زمانی در تحلیل تکنیکال با استفاده از فیبوناچی زمانی انجام می شود و با علامت (TD) نشان داده می شود.

واگرایی زمانی در بورس به واگرایی زمانی معمولی و واگرایی زمانی هوشمند تقسیم بندی می شود.

واگرایی زمانی معمولی در تحلیل تکنیکال زمانی به وجود میآید که تعداد کندل های روند اصلاحی جدید بیشتر از تعداد کندل های روند اصلاحی قبلی می باشد.

به عبارت دیگر واگرایی زمانی معمولی در بورس زمان تشکیل می شود که نمودار قیمت بیش از سطح 100% فیبوناچی را اصلاح میکند.

زمانیکه واگرایی زمانی معمولی در بورس اتفاق میافتد نشان دهنده قدرت زیاد خریداران وضع فروشندگان در یک روند اصلاحی میباشد.

با ترسیم فیبوناچی بازگشتی زمانی می توان واگرایی زمانی معمولی را مشاهده کرد. در تصویر زیر واگرایی زمانی معمولی مشخص می باشد.

نمونه ای دیگر از واگرایی زمانی معمولی در تصویر زیر ترسیم شده است.

واگرایی زمانی هوشمند در تحلیل تکنیکال زمانی به وجود میآید که تعداد کندل های روند اصلاحی جدید کمتر از تعداد کندل های روند اصلاحی قبلی می باشد.

به عبارت دیگر در واگرایی زمانی هوشمند در بورس در مدت زمان کمتری روند اصلاحی قبل طی شده است.

برای مشاهده واگرایی زمانی هوشمند می بایست فیبوناچی بازگشتی زمانی را ترسیم نمود. در عکس زیر واگرایی زمانی هوشمند را می توان مشاهده کرد.

در تصویر زیر می توان واگرایی زمانی هوشمند را بعد از واگرایی زمانی معمولی مشاهده نمود.

سطوح فیبوناچی بازگشتی زمانی

سطوح 38/2% ، 50% ، 61/8% ، 100% ، 161/8% در فیبوناچی بازگشتی زمانی مورد استفاده قرار می گیرند. از بین سطوح ذکر شده نسبتهای100% و 161/8 از اهمیت بسیار بالایی برخوردار می باشند.

مقاله کاربردی تحت عنوان آموزش ابزارها و سطوح فیبوناچی در تحلیل تکنیکال را حتما ببینید

اگر از واگرایی ها در بورس برای معاملات خود استفاده می کنید بهتر است از دیگر ابزارهای تحلیل تکنیکال در کنار شناسایی واگرایی استفاده نماید.

سعی کنید حتماً واگرایی را در تحلیل های تکنیکال خود لحاظ کنید و بهتر است از از دو اندیکاتور MACD و RSI برای شناسایی واگرایی استفاده نمایید.

برای شناسایی واگرایی ها در اندیکاتور MACD تنظیمات را در بازه زمانی 12،26،9 قرار دهید.

برای شناسایی واگرایی ها در اندیکاتور RSI در کف سطح زیر ۳۰ و در سقف سطح بالای ۷۰ را بررسی کنید. برای شناسایی واگرایی ها سطوحی غیر از این ۲ عدد در اندیکاتور RSI از اعتبار کمتری برخوردار می باشند.

پیشنهاد می کنم مقاله پولبک در تحلیل تکنیکال – شناسایی پولبک را مطاله کنید

1- استراتژی خرید با استفاده از واگرایی معمولی مثبت (RD+) :

استراتژی خرید با استفاده از واگرایی معمولی مثبت در تحلیل تکنیکال بدین صورت می باشد که ابتدا خط روند نزولی سهم را ترسیم می نماییم.

برای شناسایی واگرایی معمولی مثبت در بورس صبر می کنیم تا قیمت با یک کندل قدرتمند مثبت و با حجم بالا که در واگرایی اتفاق میافتد خط روند ترسیم شده را به سمت بالا قطع کند سپس در این زمان است که میتوان نسبت به خرید سهم اقدام نمود.

برای کسب سود در این استراتژی می بایست واگرایی های مثبت را شناسایی کرد و در روند صعودی سهم مورد نظر را خرید نمود.

باید توجه داشت در این استراتژی هر زمان که قیمت خط روند ترسیم شده را به سمت پایین قطع کند می بایست حد ضرر را فعال نمود و از سهم خارج شد.

2- استراتژی خرید با استفاده از واگرایی مخفی مثبت (HD+) :

استراتژی خرید با استفاده از واگرایی مخفی مثبت در تحلیل تکنیکال بدین صورت می باشد که می بایست قله تشکیل شده در سهم را عنوان مقاومت در نظر گرفت. در این استراتژی زمانی که نمودار قیمت به سمت بالا حرکت کرد و از قله عبور نمود می بایست وارد سهم شد.

در این استراتژی نیز بررسی واگرایی های مثبت و شناسایی روند صعودی سهم از اهمیت بالایی برخوردار است.

در این نوع استراتژی بهتر است حد ضرر را حدود ۲ تا ۳ درصد در زیر خط مقاومت که قله را تشکیل داده است قرارداد.

در نتیجه با عبور قیمت پایانی سهم در حدود ۲ تا ۳ درصد در زیر خط مقاومت می بایست نسبت به فروش سهم اقدام نمود.

این استراتژی با استفاده از شناسایی واگرایی و اندیکاتور RSI انجام می شود. در این استراتژی پس از اینکه واگرایی را در سهمی مشاهده شد می بایست اندیکاتور RSI را بررسی نماییم در صورتی که RSI سطح ۵۰ را به سمت بالا قطع کرده باشد می بایست وارد سهم شد.

باید توجه داشت زمانی که اندیکاتور RSI سطح ۵۰ را به سمت پایین قطع نماید میبایست حد ضرر را فعال نمود و از سهم خارج شد.

استراتژی که در این واگرایی مورد استفاده قرار می گیرد یکی از بهترین استراتژی ها برای ورود به سهم می باشد.

در این واگرایی می بایست قیمت را رصد نمود تا سقف جدیدی در سهم تشکیل شود. در نتیجه قیمت جدید را می بایست به عنوان یک مقاومت در نظر گرفت.

نقطه ورود در این استراتژی زمانی است که قیمت سقف جدید و یا نقطه مقاومت را به سمت بالا قطع کند.

البته ممکن است نقطه ورود در این استراتژی با کمی تاخیر همراه باشد.

در این استراتژی می بایست حد ضرر را حدود ۲ تا ۳ درصد در زیر خط مقاومت که قله را تشکیل داده است قرارداد.

استراتژی خروج از سهم با استفاده از واگرایی در بورس

برای خروج از سهم بهتر است از واگرایی منفی در بورس استفاده نشود. برای خارج شدن از سهم می بایست استراتژی خاصی داشته باشیم چون ممکن است در زمانی که حد ضرر را فعال میکنیم واگرایی مورد نظر ما رخ ندهد.

در استراتژی خروج از سهم با استفاده از واگرایی در بورس بهتر است با استفاده از تکنیکال سود مورد انتظار را پیش بینی کرد.

روش دیگری که می توان استفاده کرد این است که سودی حدود ۱۵ تا ۲۰ بعد از ورود به سهم در نظر گرفته شود و در این هنگام زمانی که قیمت سهم به این هدف رسید میبایست حد ضرر را فعال کرد و زمانی که قیمت سهم حدود ۶ درصد زیر بیشترین قیمت پایانی نزول کرد از سهم خارج شد.

پیشنهاد می کنم از مقاله الگوهای هارمونیک در تحلیل تکنیکال را بازدید نمایید

1- واگرایی را باید با نمودار قیمت اگر یک اندیکاتور می باشد.

2- واگرایی زمانی اتفاق می افتد نمودار قیمت در جهت مخالف یک اندیکاتور حرکت کند.

3- واگرایی مثبت نشان دهنده افزایش قیمت و رشد سهم می باشد.

4- در واگرایی مثبت قیمت کاهش پیدا میکند ولی اندیکاتور در حال صعود می باشد.

5- واگرایی منفی نشان دهنده کاهش قیمت و افت قیمت سهم می باشد.

6- در واگرایی منفی قیمت افزایش پیدا میکند ولی اندیکاتور در حال ریزش می باشد.

7- برای معاملات تنها به واگرایی اکتفا نکنید.

8- سعی کنید از واگرایی برای احتمال تغییر روند قیمت یک سهم استفاده کنید.

پیشنهاد می کنم از محصول فیلتر طلایی بورس بازدید فرمایید

واگرایی در تحلیل تکنیکال یکی از روش های بسیار مهم در بورس می باشد. با ادغام چندین روش واگرایی در بورس می توان به موفقیت های بسیار جالبی دست یافت.

برای شناسایی واگرایی در تحلیل تکنیکال نقاط حمایت و مقاومت را مد نظر قرار دهید.

از اندیکاتور های macd ، rsi و cci برای شناسایی واگرایی در بورس استفاده کنید.

شناسایی واگرایی در بازار بورس به همراه کمک گرفتن از سطوح فیبوناچی در تحلیل تکنیکال را حتماً مد نظر قرار دهید.

برای اینکه بتوانید به طور صحیح از واگرایی در بورس استفاده کنید سعی کنید استراتژی مشخصی را داشته باشید. داشتن استراتژی کمک می کند با هر سیستم معاملاتی و با استفاده از انواع روش های تحلیل تکنیکال بتوانید در بازار بورس موفقیتهای قابل توجهی کسب نمایید.

در این مقاله سعی کردم واگرایی در تحلیل تکنیکال را به طور کامل آموزش دهم. لطفاً تجربیات و آموخته های خود را در مورد واگرایی در بورس برای دیگر خوانندگان وب سایت ثروت آفرین به اشتراک بگذارید.

برچسببورس تحلیل تکنیکال واگرایی در تحلیل تکنیکال

2 روز قبل

1 هفته قبل

1 هفته قبل

ممنون از وقتی که گذاشتین و نکاتی که فرمودین

موفق باشید

سلام مسعود عزیز

از توجه شما سپاسگزاریم.

موفق باشید

سلام خیلی ممنون از شما

مقاله بسیار عالی و کاملی بود

سلام مهدی عزیز

خوشحالیم که این مقاله مورد توجه شما قرار گرفته است.

موفق باشید

دست شما درد نکنه واقعا عالی توضیح داده بودید . من فیلم های فراچارت رو نگاه کردم ولی نسبت به اموزش متنی شما ، باید بگم بهتر از اونها بود . خسته نباشید .

سلام جناب احمدی عزیز

دوستانی که در مجموعه های دیگر فعالیت دارند آنها هم زحمت می کشند ولی از توجه و لطفی که به مجموعه ما دارید واقعا سپاسگزاریم.

موفق باشید

سلام

ممنون از زحماتتان مقالات مفصلی تهیه کردید

تشکر

سلام وحید عزیز

سپاسگزاریم و خوشحالیم که مقاله واگرایی در تحلیل تکنیکال مورد توجه شما قرار گرفته است.

موفق باشید

سلام و خسته نباشید

دستخوش

خیلی مطالب کامل و جامع و مفید

اگه کسی واقعا مطالب رو با دقت بخونه از هزار تا فیلم آموزشی هم بهتره

من که خیلی استفاده کردم

ان شاالله هر چی از امام حسین میخوایند حضرت ابوالفضل بهتون بده

یا علی مدد

یا مهدی ادرکنی …..

سلام دوست عزیز

از لطفا شما بسیار سپاسگزاریم. خوشحالیم که از مقاله واگرایی در تحلیل تکنیکال – آموزش انواع واگرایی استفاده کردید و این مقاله مورد توجه شما قرار گرفته است.

موفق باشید

با درود و سپاس فراوان از آموزش بسیار مفیدتان.

سلام سروش عزیز

سپاسگزاریم و از اینکه مقاله واگرایی در تحلیل تکنیکال مورد توجه شما قرار گرفته است بسیار خرسندیم.

موفق باشید

سلام ، ممنون که این مطلب رو انقدر کامل و با جزییات توضیح دادین ، موفق باشید

سلام مهسای عزیز

از توجه شما سپاگزاریم و خوشحالیم که مقاله واگرایی در تحلیل تکنیکال مورد توجه شما قرار گرفته است.

موفق باشید

ممنون از مقاله خوبتان . استفاده خوبی کردم .

سلام اشرف عزیز

از اینکه مقاله واگرایی در تحلیل تکنیکال مورد استفاده شما قرار گرفته است بسیار خرسندیم.

موفق باشید

ممنون توضیحاتتون برای من مفید بود.

سلام یوسف عزیز

خوشحالیم که مقاله واگرایی در تحلیل تکنیکال مورد توجه شما قرار گرفته است.

موفق باشید

نشانی ایمیل شما منتشر نخواهد شد. بخشهای موردنیاز علامتگذاری شدهاند *

دیدگاه

نام *

ایمیل *

وبسایت

ذخیره نام، ایمیل و وبسایت من در مرورگر برای زمانی که دوباره دیدگاهی مینویسم.

ژانویه 19, 2020

بورس, مقالات

18 دیدگاه

بورس, مقالات

واگرایی در تحلیل تکنیکال یکی دیگر از مفاهیم بسیار مهم در بورس می باشد. واگرایی در بورس نشان دهنده تغییرات در بازار سرمایه می باشد و در واقع می توان واگرایی (Divergence) را از اجزای روانشناسی بورس در نظر گرفت. به بیان دیگر واگرایی در بورس زمانی اتفاق می افتد که معامله گران در گام آخر دچار تردید شوند و این زمانی است که سهم روند خود را تغییر داده و برخلاف روند قبلی حرکت کند.

زمانی که واگرایی در بورس اتفاق می افتد با درصد بسیار بالا می توان به آن اعتماد کرد. با این تعریف می توان گفت واگرایی در تحلیل تکنیکال نسبت به روش های دیگر تکنیکالی از اعتبار بیشتری برخوردار است. به همین دلیل است که معامله گران شناسایی واگرایی ها را در اولویت معاملات خود قرار می دهند.

در ادامه مقاله به آموزش واگرایی در تحلیل تکنیکال خواهیم پرداخت و مطمئن باشید با آموزش واگرایی در بورس می توانید معاملات موفقی داشته باشید.

واگرایی rsi

پیشنهاد ویژه ثروت آفرین : محصول جادوی فیلتر و اندیکاتور

واگرایی در تحلیل تکنیکال زمانی اتفاق می افتد که قیمت یک سهم و اندیکاتور بر خلاف جهت یکدیگر حرکت کنند و این نشان دهنده ضعف یک روند می باشد. در نتیجه قیمت یک سهم به انتهای روند خود میرسد و تمایل به تغییر روند دارد در این حالت میگوییم واگرایی در بورس رخ داده است.

همچنین از واگرایی ها می توان برای شناسایی سطوح مهم قیمت سهم از جمله سطوح حمایت و مقاومت استفاده نمود. اگر واگرایی صحیحی در بورس اتفاق بیفتد به احتمال زیاد شاهد برگشت قیمت سهم خواهیم.

در حقیقت می توان گفت واگرایی زمانی اتفاق میافتد که خریداران و فروشندگان در تصمیم خود دچار تردید می شوند.

از اندیکاتور هایی که برای شناسایی واگرایی در بورس استفاده می شود می توان از اندیکاتورهای مکدی (MACD)، آر اس آی (RSI)، سی سی آی (CCI) و … نام برد.

از بین اندیکاتور هایی که برای شناسایی واگرایی در تحلیل تکنیکال استفاده می شود اندیکاتور مکدی یکی از بهترین اندیکاتورها برای شناسایی واگرایی در بورس می باشد.

همچنین می توانید مقاله حمایت و مقاومت در تحلیل تکنیکال را مطالعه کنید

سه نوع واگرایی در بورس وجود دارد که در ادامه به توضیح هر کدام از واگرایی ها می پردازیم.

واگرایی معمولی در تحلیل تکنیکال در انتهای یک روند به وجود می آید. واگرایی معمولی در بورس زمانی اتفاق می افتد که قیمت یک سهم با اندیکاتور بر خلاف جهت هم حرکت کنند این نوع واگرایی در بورس نشان از از بازگشت قیمت سهم دارد.

بعد از مشاهده واگرایی معمولی در تحلیل تکنیکال قیمت سهم متوقف می شود و در جهت مخالف حرکت می کند.

واگرایی معمولی در تحلیل تکنیکال با علامت (RD) نشان داده می شود.

واگرایی معمولی در بورس به واگرایی معمولی مثبت و واگرایی معمولی منفی تقسیم بندی می شود.

پیشنهاد می کنم حتما مقاله کاربردی آموزش الگوهای کندل استیک در تحلیل تکنیکال را مطالعه فرمایید.

واگرایی معمولی مثبت در تحلیل تکنیکال در میان دو کف قیمتی تشکیل می شود. باید توجه داشت واگرایی معمولی مثبت در بورس در انتهای یک روند نزولی به وجود می آید.

به عبارت دیگر واگرایی معمولی مثبت در بورس نشان دهنده نزدیک شدن قیمت به خط حمایت می باشد.

واگرایی معمولی مثبت بیانگر قدرت زیاد خریداران و تضعیف قدرت فروشندگان می باشد.

در این واگرایی در نمودار قیمت و در اندیکاتور در هر کدام دو کف قیمت تشکیل می شود:

در نمودار قیمت کف اول بالاتر از کف دوم به وجود می آید.

در اندیکاتور کف اول پایین تر از کف دوم تشکیل خواهد شد. (اندیکاتور توانایی تشکیل کف جدید را ندارد)

در تصویر زیر نمونه ای از واگرایی معمولی مثبت را مشاهده کنید.

پیشنهاد می کنم مقاله امواج الیوت در تحلیل تکنیکال – شمارش امواج الیوت را مطالعه کنید

واگرایی معمولی منفی در تحلیل تکنیکال در میان دو سقف قیمت تشکیل می شود. باید توجه داشت واگرایی معمولی منفی در بورس در انتهای یک روند صعودی به وجود می آید.

به عبارت دیگر واگرایی معمولی منفی در بورس نشان دهنده نزدیک شدن قیمت به خط مقاومت می باشد.واگرایی rsi

واگرایی معمولی منفی بیانگر قدرت زیاد فروشندگان و تضعیف قدرت خریداران می باشد.

در این واگرایی در نمودار قیمت و در اندیکاتور در هر کدام دو سقف قیمت تشکیل می شود:

در نمودار قیمت سقف اول پایین تر از سقف دوم به وجود می آید.

در اندیکاتور سقف اول بالاتر از سقف دوم تشکیل خواهد شد. (اندیکاتور توانایی تشکیل سقف جدید را ندارد)

نمونه ای از واگرایی معمولی منفی در تصویر زیر ترسیم شده است.

پیشنهاد می کنم مقاله آموزش فیلتر نویسی در سایت دیده بان بورس را مطالعه کنید

واگرایی مخفی در تحلیل تکنیکال زمانی اتفاق می افتد که قیمت یک سهم با اندیکاتور بر خلاف جهت هم حرکت کنند.

به عبارت دیگر در واگرایی مخفی اندیکاتور توانسته است کف و یا سقف جدیدی تشکیل دهد اما قیمت توانایی تشکیل کف یا سقف جدید را نداشته است. در این حالت میگوییم واگرایی مخفی رخ داده است.

واگرایی مخفی در بورس در انتهای یک روند اصلاحی به وجود می آید و با علامت (HD) نشان داده می شود.

واگرایی مخفی در بورس به واگرایی مخفی مثبت و واگرایی مخفی منفی تقسیم بندی می شود.

واگرایی مخفی مثبت در تحلیل تکنیکال در بین دو کف قیمتی ایجاد می شود. واگرایی مخفی مثبت در بورس زمانی به وجود می آید که در اندیکاتور کف اول بالاتر از کف دوم قرار گیرد. ولی در نمودار قیمت کف اول پایین تر از کف دوم تشکیل می شود.

این وضعیت نشان دهنده افزایش قدرت خریداران و کاهش قدرت فروشندگان و همچنین رشد قیمت سهم می باشد.

این واگرایی در کانال صعودی و در انتهای یک روند اصلاحی تشکیل می شود.

در تصویر زیر می توان نمونه ای از واگرایی مخفی مثبت را مشاهده نمود.

پیشنهاد می کنم مقاله بیش از 50 فیلتر کاربردی در سایت دیده بان بازار را حتما ببینید

واگرایی مخفی منفی در تحلیل تکنیکال در بین دو سقف قیمتی ایجاد میشود. واگرایی مخفی منفی در بورس زمانی به وجود می آید که در اندیکاتور سقف اول پایین تر از از سقف دوم قرار گیرد. ولی در نمودار قیمت سقف اول بالاتر از سقف دوم تشکیل می شود.

این وضعیت نشان دهنده افزایش قدرت فروشندگان و کاهش قدرت خریداران و همچنین کاهش قیمت سهم می باشد.

این واگرایی در کانال نزولی و در انتهای یک روند اصلاحی ایجاد می شود.

در تصویر زیر نمونه ای از واگرایی مخفی منفی را مشاهده کنید.

پیشنهاد می کنم مقاله پرایس اکشن در تحلیل تکنیکال چیست؟ را مطالعه کنید

واگرایی زمانی در تحلیل تکنیکال زمانی به وجود می آید که بین قیمت و زمان تضاد وجود داشته باشد. واگرایی زمانی در بورس در یک روند اصلاحی به وجود می آید. واگرایی زمانی در بورس زمانی به وجود می آید که در یک روند اصلاحی نمودار قیمت نسبت به روند قبلی خود ضعف نشان می دهد.

برای این که بتوانیم با استفاده از واگرایی زمانی در بورس معاملات موفقی داشته باشیم می بایست زمانی که قدرت خریداران زیاد می باشد خرید خود را انجام دهیم و زمانی که قدرت فروشندگان زیاد می باشد از خرید سهم اجتناب کرده و نسبت به فروش اقدام نماییم.

برای اینکه استراتژی موفقی در واگرایی زمانی داشته باشیم می بایست در زمانی که سرمایه گذاران قدرتمند معاملات خود را انجام می دهند در این زمان خرید خود را تکمیل کنیم و به عبارتی در جهت روند بازار بورس حرکت کنیم.

واگرایی زمانی در تحلیل تکنیکال با استفاده از فیبوناچی زمانی انجام می شود و با علامت (TD) نشان داده می شود.

واگرایی زمانی در بورس به واگرایی زمانی معمولی و واگرایی زمانی هوشمند تقسیم بندی می شود.

واگرایی زمانی معمولی در تحلیل تکنیکال زمانی به وجود میآید که تعداد کندل های روند اصلاحی جدید بیشتر از تعداد کندل های روند اصلاحی قبلی می باشد.

به عبارت دیگر واگرایی زمانی معمولی در بورس زمان تشکیل می شود که نمودار قیمت بیش از سطح 100% فیبوناچی را اصلاح میکند.

زمانیکه واگرایی زمانی معمولی در بورس اتفاق میافتد نشان دهنده قدرت زیاد خریداران وضع فروشندگان در یک روند اصلاحی میباشد.

با ترسیم فیبوناچی بازگشتی زمانی می توان واگرایی زمانی معمولی را مشاهده کرد. در تصویر زیر واگرایی زمانی معمولی مشخص می باشد.

نمونه ای دیگر از واگرایی زمانی معمولی در تصویر زیر ترسیم شده است.

واگرایی زمانی هوشمند در تحلیل تکنیکال زمانی به وجود میآید که تعداد کندل های روند اصلاحی جدید کمتر از تعداد کندل های روند اصلاحی قبلی می باشد.

به عبارت دیگر در واگرایی زمانی هوشمند در بورس در مدت زمان کمتری روند اصلاحی قبل طی شده است.

برای مشاهده واگرایی زمانی هوشمند می بایست فیبوناچی بازگشتی زمانی را ترسیم نمود. در عکس زیر واگرایی زمانی هوشمند را می توان مشاهده کرد.

در تصویر زیر می توان واگرایی زمانی هوشمند را بعد از واگرایی زمانی معمولی مشاهده نمود.

سطوح فیبوناچی بازگشتی زمانی

سطوح 38/2% ، 50% ، 61/8% ، 100% ، 161/8% در فیبوناچی بازگشتی زمانی مورد استفاده قرار می گیرند. از بین سطوح ذکر شده نسبتهای100% و 161/8 از اهمیت بسیار بالایی برخوردار می باشند.

مقاله کاربردی تحت عنوان آموزش ابزارها و سطوح فیبوناچی در تحلیل تکنیکال را حتما ببینید

اگر از واگرایی ها در بورس برای معاملات خود استفاده می کنید بهتر است از دیگر ابزارهای تحلیل تکنیکال در کنار شناسایی واگرایی استفاده نماید.

سعی کنید حتماً واگرایی را در تحلیل های تکنیکال خود لحاظ کنید و بهتر است از از دو اندیکاتور MACD و RSI برای شناسایی واگرایی استفاده نمایید.

برای شناسایی واگرایی ها در اندیکاتور MACD تنظیمات را در بازه زمانی 12،26،9 قرار دهید.

برای شناسایی واگرایی ها در اندیکاتور RSI در کف سطح زیر ۳۰ و در سقف سطح بالای ۷۰ را بررسی کنید. برای شناسایی واگرایی ها سطوحی غیر از این ۲ عدد در اندیکاتور RSI از اعتبار کمتری برخوردار می باشند.

پیشنهاد می کنم مقاله پولبک در تحلیل تکنیکال – شناسایی پولبک را مطاله کنید

1- استراتژی خرید با استفاده از واگرایی معمولی مثبت (RD+) :

استراتژی خرید با استفاده از واگرایی معمولی مثبت در تحلیل تکنیکال بدین صورت می باشد که ابتدا خط روند نزولی سهم را ترسیم می نماییم.

برای شناسایی واگرایی معمولی مثبت در بورس صبر می کنیم تا قیمت با یک کندل قدرتمند مثبت و با حجم بالا که در واگرایی اتفاق میافتد خط روند ترسیم شده را به سمت بالا قطع کند سپس در این زمان است که میتوان نسبت به خرید سهم اقدام نمود.

برای کسب سود در این استراتژی می بایست واگرایی های مثبت را شناسایی کرد و در روند صعودی سهم مورد نظر را خرید نمود.

باید توجه داشت در این استراتژی هر زمان که قیمت خط روند ترسیم شده را به سمت پایین قطع کند می بایست حد ضرر را فعال نمود و از سهم خارج شد.

2- استراتژی خرید با استفاده از واگرایی مخفی مثبت (HD+) :

استراتژی خرید با استفاده از واگرایی مخفی مثبت در تحلیل تکنیکال بدین صورت می باشد که می بایست قله تشکیل شده در سهم را عنوان مقاومت در نظر گرفت. در این استراتژی زمانی که نمودار قیمت به سمت بالا حرکت کرد و از قله عبور نمود می بایست وارد سهم شد.

در این استراتژی نیز بررسی واگرایی های مثبت و شناسایی روند صعودی سهم از اهمیت بالایی برخوردار است.

در این نوع استراتژی بهتر است حد ضرر را حدود ۲ تا ۳ درصد در زیر خط مقاومت که قله را تشکیل داده است قرارداد.

در نتیجه با عبور قیمت پایانی سهم در حدود ۲ تا ۳ درصد در زیر خط مقاومت می بایست نسبت به فروش سهم اقدام نمود.

این استراتژی با استفاده از شناسایی واگرایی و اندیکاتور RSI انجام می شود. در این استراتژی پس از اینکه واگرایی را در سهمی مشاهده شد می بایست اندیکاتور RSI را بررسی نماییم در صورتی که RSI سطح ۵۰ را به سمت بالا قطع کرده باشد می بایست وارد سهم شد.

باید توجه داشت زمانی که اندیکاتور RSI سطح ۵۰ را به سمت پایین قطع نماید میبایست حد ضرر را فعال نمود و از سهم خارج شد.

استراتژی که در این واگرایی مورد استفاده قرار می گیرد یکی از بهترین استراتژی ها برای ورود به سهم می باشد.

در این واگرایی می بایست قیمت را رصد نمود تا سقف جدیدی در سهم تشکیل شود. در نتیجه قیمت جدید را می بایست به عنوان یک مقاومت در نظر گرفت.

نقطه ورود در این استراتژی زمانی است که قیمت سقف جدید و یا نقطه مقاومت را به سمت بالا قطع کند.

البته ممکن است نقطه ورود در این استراتژی با کمی تاخیر همراه باشد.

در این استراتژی می بایست حد ضرر را حدود ۲ تا ۳ درصد در زیر خط مقاومت که قله را تشکیل داده است قرارداد.

استراتژی خروج از سهم با استفاده از واگرایی در بورس

برای خروج از سهم بهتر است از واگرایی منفی در بورس استفاده نشود. برای خارج شدن از سهم می بایست استراتژی خاصی داشته باشیم چون ممکن است در زمانی که حد ضرر را فعال میکنیم واگرایی مورد نظر ما رخ ندهد.

در استراتژی خروج از سهم با استفاده از واگرایی در بورس بهتر است با استفاده از تکنیکال سود مورد انتظار را پیش بینی کرد.

روش دیگری که می توان استفاده کرد این است که سودی حدود ۱۵ تا ۲۰ بعد از ورود به سهم در نظر گرفته شود و در این هنگام زمانی که قیمت سهم به این هدف رسید میبایست حد ضرر را فعال کرد و زمانی که قیمت سهم حدود ۶ درصد زیر بیشترین قیمت پایانی نزول کرد از سهم خارج شد.

پیشنهاد می کنم از مقاله الگوهای هارمونیک در تحلیل تکنیکال را بازدید نمایید

1- واگرایی را باید با نمودار قیمت اگر یک اندیکاتور می باشد.

2- واگرایی زمانی اتفاق می افتد نمودار قیمت در جهت مخالف یک اندیکاتور حرکت کند.

3- واگرایی مثبت نشان دهنده افزایش قیمت و رشد سهم می باشد.

4- در واگرایی مثبت قیمت کاهش پیدا میکند ولی اندیکاتور در حال صعود می باشد.

5- واگرایی منفی نشان دهنده کاهش قیمت و افت قیمت سهم می باشد.

6- در واگرایی منفی قیمت افزایش پیدا میکند ولی اندیکاتور در حال ریزش می باشد.

7- برای معاملات تنها به واگرایی اکتفا نکنید.

8- سعی کنید از واگرایی برای احتمال تغییر روند قیمت یک سهم استفاده کنید.

پیشنهاد می کنم از محصول فیلتر طلایی بورس بازدید فرمایید

واگرایی در تحلیل تکنیکال یکی از روش های بسیار مهم در بورس می باشد. با ادغام چندین روش واگرایی در بورس می توان به موفقیت های بسیار جالبی دست یافت.

برای شناسایی واگرایی در تحلیل تکنیکال نقاط حمایت و مقاومت را مد نظر قرار دهید.

از اندیکاتور های macd ، rsi و cci برای شناسایی واگرایی در بورس استفاده کنید.

شناسایی واگرایی در بازار بورس به همراه کمک گرفتن از سطوح فیبوناچی در تحلیل تکنیکال را حتماً مد نظر قرار دهید.

برای اینکه بتوانید به طور صحیح از واگرایی در بورس استفاده کنید سعی کنید استراتژی مشخصی را داشته باشید. داشتن استراتژی کمک می کند با هر سیستم معاملاتی و با استفاده از انواع روش های تحلیل تکنیکال بتوانید در بازار بورس موفقیتهای قابل توجهی کسب نمایید.

در این مقاله سعی کردم واگرایی در تحلیل تکنیکال را به طور کامل آموزش دهم. لطفاً تجربیات و آموخته های خود را در مورد واگرایی در بورس برای دیگر خوانندگان وب سایت ثروت آفرین به اشتراک بگذارید.

برچسببورس تحلیل تکنیکال واگرایی در تحلیل تکنیکال

2 روز قبل

1 هفته قبل

1 هفته قبل

ممنون از وقتی که گذاشتین و نکاتی که فرمودین

موفق باشید

سلام مسعود عزیز

از توجه شما سپاسگزاریم.

موفق باشید

سلام خیلی ممنون از شما

مقاله بسیار عالی و کاملی بود

سلام مهدی عزیز

خوشحالیم که این مقاله مورد توجه شما قرار گرفته است.

موفق باشید

دست شما درد نکنه واقعا عالی توضیح داده بودید . من فیلم های فراچارت رو نگاه کردم ولی نسبت به اموزش متنی شما ، باید بگم بهتر از اونها بود . خسته نباشید .

سلام جناب احمدی عزیز

دوستانی که در مجموعه های دیگر فعالیت دارند آنها هم زحمت می کشند ولی از توجه و لطفی که به مجموعه ما دارید واقعا سپاسگزاریم.

موفق باشید

سلام

ممنون از زحماتتان مقالات مفصلی تهیه کردید

تشکر

سلام وحید عزیز

سپاسگزاریم و خوشحالیم که مقاله واگرایی در تحلیل تکنیکال مورد توجه شما قرار گرفته است.

موفق باشید

سلام و خسته نباشید

دستخوش

خیلی مطالب کامل و جامع و مفید

اگه کسی واقعا مطالب رو با دقت بخونه از هزار تا فیلم آموزشی هم بهتره

من که خیلی استفاده کردم

ان شاالله هر چی از امام حسین میخوایند حضرت ابوالفضل بهتون بده

یا علی مدد

یا مهدی ادرکنی …..

سلام دوست عزیز

از لطفا شما بسیار سپاسگزاریم. خوشحالیم که از مقاله واگرایی در تحلیل تکنیکال – آموزش انواع واگرایی استفاده کردید و این مقاله مورد توجه شما قرار گرفته است.

موفق باشید

با درود و سپاس فراوان از آموزش بسیار مفیدتان.

سلام سروش عزیز

سپاسگزاریم و از اینکه مقاله واگرایی در تحلیل تکنیکال مورد توجه شما قرار گرفته است بسیار خرسندیم.

موفق باشید

سلام ، ممنون که این مطلب رو انقدر کامل و با جزییات توضیح دادین ، موفق باشید

سلام مهسای عزیز

از توجه شما سپاگزاریم و خوشحالیم که مقاله واگرایی در تحلیل تکنیکال مورد توجه شما قرار گرفته است.

موفق باشید

ممنون از مقاله خوبتان . استفاده خوبی کردم .

سلام اشرف عزیز

از اینکه مقاله واگرایی در تحلیل تکنیکال مورد استفاده شما قرار گرفته است بسیار خرسندیم.

موفق باشید

ممنون توضیحاتتون برای من مفید بود.

سلام یوسف عزیز

خوشحالیم که مقاله واگرایی در تحلیل تکنیکال مورد توجه شما قرار گرفته است.

موفق باشید

نشانی ایمیل شما منتشر نخواهد شد. بخشهای موردنیاز علامتگذاری شدهاند *

دیدگاه

نام *

ایمیل *

وبسایت

ذخیره نام، ایمیل و وبسایت من در مرورگر برای زمانی که دوباره دیدگاهی مینویسم.

ژانویه 19, 2020

بورس, مقالات

18 دیدگاه

بورس, مقالات

واگرایی در تحلیل تکنیکال یکی دیگر از مفاهیم بسیار مهم در بورس می باشد. واگرایی در بورس نشان دهنده تغییرات در بازار سرمایه می باشد و در واقع می توان واگرایی (Divergence) را از اجزای روانشناسی بورس در نظر گرفت. به بیان دیگر واگرایی در بورس زمانی اتفاق می افتد که معامله گران در گام آخر دچار تردید شوند و این زمانی است که سهم روند خود را تغییر داده و برخلاف روند قبلی حرکت کند.

زمانی که واگرایی در بورس اتفاق می افتد با درصد بسیار بالا می توان به آن اعتماد کرد. با این تعریف می توان گفت واگرایی در تحلیل تکنیکال نسبت به روش های دیگر تکنیکالی از اعتبار بیشتری برخوردار است. به همین دلیل است که معامله گران شناسایی واگرایی ها را در اولویت معاملات خود قرار می دهند.

در ادامه مقاله به آموزش واگرایی در تحلیل تکنیکال خواهیم پرداخت و مطمئن باشید با آموزش واگرایی در بورس می توانید معاملات موفقی داشته باشید.

واگرایی rsi

پیشنهاد ویژه ثروت آفرین : محصول جادوی فیلتر و اندیکاتور

واگرایی در تحلیل تکنیکال زمانی اتفاق می افتد که قیمت یک سهم و اندیکاتور بر خلاف جهت یکدیگر حرکت کنند و این نشان دهنده ضعف یک روند می باشد. در نتیجه قیمت یک سهم به انتهای روند خود میرسد و تمایل به تغییر روند دارد در این حالت میگوییم واگرایی در بورس رخ داده است.

همچنین از واگرایی ها می توان برای شناسایی سطوح مهم قیمت سهم از جمله سطوح حمایت و مقاومت استفاده نمود. اگر واگرایی صحیحی در بورس اتفاق بیفتد به احتمال زیاد شاهد برگشت قیمت سهم خواهیم.

در حقیقت می توان گفت واگرایی زمانی اتفاق میافتد که خریداران و فروشندگان در تصمیم خود دچار تردید می شوند.

از اندیکاتور هایی که برای شناسایی واگرایی در بورس استفاده می شود می توان از اندیکاتورهای مکدی (MACD)، آر اس آی (RSI)، سی سی آی (CCI) و … نام برد.

از بین اندیکاتور هایی که برای شناسایی واگرایی در تحلیل تکنیکال استفاده می شود اندیکاتور مکدی یکی از بهترین اندیکاتورها برای شناسایی واگرایی در بورس می باشد.

همچنین می توانید مقاله حمایت و مقاومت در تحلیل تکنیکال را مطالعه کنید

سه نوع واگرایی در بورس وجود دارد که در ادامه به توضیح هر کدام از واگرایی ها می پردازیم.

واگرایی معمولی در تحلیل تکنیکال در انتهای یک روند به وجود می آید. واگرایی معمولی در بورس زمانی اتفاق می افتد که قیمت یک سهم با اندیکاتور بر خلاف جهت هم حرکت کنند این نوع واگرایی در بورس نشان از از بازگشت قیمت سهم دارد.

بعد از مشاهده واگرایی معمولی در تحلیل تکنیکال قیمت سهم متوقف می شود و در جهت مخالف حرکت می کند.

واگرایی معمولی در تحلیل تکنیکال با علامت (RD) نشان داده می شود.

واگرایی معمولی در بورس به واگرایی معمولی مثبت و واگرایی معمولی منفی تقسیم بندی می شود.

پیشنهاد می کنم حتما مقاله کاربردی آموزش الگوهای کندل استیک در تحلیل تکنیکال را مطالعه فرمایید.

واگرایی معمولی مثبت در تحلیل تکنیکال در میان دو کف قیمتی تشکیل می شود. باید توجه داشت واگرایی معمولی مثبت در بورس در انتهای یک روند نزولی به وجود می آید.

به عبارت دیگر واگرایی معمولی مثبت در بورس نشان دهنده نزدیک شدن قیمت به خط حمایت می باشد.

واگرایی معمولی مثبت بیانگر قدرت زیاد خریداران و تضعیف قدرت فروشندگان می باشد.

در این واگرایی در نمودار قیمت و در اندیکاتور در هر کدام دو کف قیمت تشکیل می شود:

در نمودار قیمت کف اول بالاتر از کف دوم به وجود می آید.

در اندیکاتور کف اول پایین تر از کف دوم تشکیل خواهد شد. (اندیکاتور توانایی تشکیل کف جدید را ندارد)

در تصویر زیر نمونه ای از واگرایی معمولی مثبت را مشاهده کنید.

پیشنهاد می کنم مقاله امواج الیوت در تحلیل تکنیکال – شمارش امواج الیوت را مطالعه کنید

واگرایی معمولی منفی در تحلیل تکنیکال در میان دو سقف قیمت تشکیل می شود. باید توجه داشت واگرایی معمولی منفی در بورس در انتهای یک روند صعودی به وجود می آید.

به عبارت دیگر واگرایی معمولی منفی در بورس نشان دهنده نزدیک شدن قیمت به خط مقاومت می باشد.واگرایی rsi

واگرایی معمولی منفی بیانگر قدرت زیاد فروشندگان و تضعیف قدرت خریداران می باشد.

در این واگرایی در نمودار قیمت و در اندیکاتور در هر کدام دو سقف قیمت تشکیل می شود:

در نمودار قیمت سقف اول پایین تر از سقف دوم به وجود می آید.

در اندیکاتور سقف اول بالاتر از سقف دوم تشکیل خواهد شد. (اندیکاتور توانایی تشکیل سقف جدید را ندارد)

نمونه ای از واگرایی معمولی منفی در تصویر زیر ترسیم شده است.

پیشنهاد می کنم مقاله آموزش فیلتر نویسی در سایت دیده بان بورس را مطالعه کنید

واگرایی مخفی در تحلیل تکنیکال زمانی اتفاق می افتد که قیمت یک سهم با اندیکاتور بر خلاف جهت هم حرکت کنند.

به عبارت دیگر در واگرایی مخفی اندیکاتور توانسته است کف و یا سقف جدیدی تشکیل دهد اما قیمت توانایی تشکیل کف یا سقف جدید را نداشته است. در این حالت میگوییم واگرایی مخفی رخ داده است.

واگرایی مخفی در بورس در انتهای یک روند اصلاحی به وجود می آید و با علامت (HD) نشان داده می شود.

واگرایی مخفی در بورس به واگرایی مخفی مثبت و واگرایی مخفی منفی تقسیم بندی می شود.

واگرایی مخفی مثبت در تحلیل تکنیکال در بین دو کف قیمتی ایجاد می شود. واگرایی مخفی مثبت در بورس زمانی به وجود می آید که در اندیکاتور کف اول بالاتر از کف دوم قرار گیرد. ولی در نمودار قیمت کف اول پایین تر از کف دوم تشکیل می شود.

این وضعیت نشان دهنده افزایش قدرت خریداران و کاهش قدرت فروشندگان و همچنین رشد قیمت سهم می باشد.

این واگرایی در کانال صعودی و در انتهای یک روند اصلاحی تشکیل می شود.

در تصویر زیر می توان نمونه ای از واگرایی مخفی مثبت را مشاهده نمود.

پیشنهاد می کنم مقاله بیش از 50 فیلتر کاربردی در سایت دیده بان بازار را حتما ببینید

واگرایی مخفی منفی در تحلیل تکنیکال در بین دو سقف قیمتی ایجاد میشود. واگرایی مخفی منفی در بورس زمانی به وجود می آید که در اندیکاتور سقف اول پایین تر از از سقف دوم قرار گیرد. ولی در نمودار قیمت سقف اول بالاتر از سقف دوم تشکیل می شود.

این وضعیت نشان دهنده افزایش قدرت فروشندگان و کاهش قدرت خریداران و همچنین کاهش قیمت سهم می باشد.

این واگرایی در کانال نزولی و در انتهای یک روند اصلاحی ایجاد می شود.

در تصویر زیر نمونه ای از واگرایی مخفی منفی را مشاهده کنید.

پیشنهاد می کنم مقاله پرایس اکشن در تحلیل تکنیکال چیست؟ را مطالعه کنید

واگرایی زمانی در تحلیل تکنیکال زمانی به وجود می آید که بین قیمت و زمان تضاد وجود داشته باشد. واگرایی زمانی در بورس در یک روند اصلاحی به وجود می آید. واگرایی زمانی در بورس زمانی به وجود می آید که در یک روند اصلاحی نمودار قیمت نسبت به روند قبلی خود ضعف نشان می دهد.

برای این که بتوانیم با استفاده از واگرایی زمانی در بورس معاملات موفقی داشته باشیم می بایست زمانی که قدرت خریداران زیاد می باشد خرید خود را انجام دهیم و زمانی که قدرت فروشندگان زیاد می باشد از خرید سهم اجتناب کرده و نسبت به فروش اقدام نماییم.

برای اینکه استراتژی موفقی در واگرایی زمانی داشته باشیم می بایست در زمانی که سرمایه گذاران قدرتمند معاملات خود را انجام می دهند در این زمان خرید خود را تکمیل کنیم و به عبارتی در جهت روند بازار بورس حرکت کنیم.

واگرایی زمانی در تحلیل تکنیکال با استفاده از فیبوناچی زمانی انجام می شود و با علامت (TD) نشان داده می شود.

واگرایی زمانی در بورس به واگرایی زمانی معمولی و واگرایی زمانی هوشمند تقسیم بندی می شود.

واگرایی زمانی معمولی در تحلیل تکنیکال زمانی به وجود میآید که تعداد کندل های روند اصلاحی جدید بیشتر از تعداد کندل های روند اصلاحی قبلی می باشد.

به عبارت دیگر واگرایی زمانی معمولی در بورس زمان تشکیل می شود که نمودار قیمت بیش از سطح 100% فیبوناچی را اصلاح میکند.

زمانیکه واگرایی زمانی معمولی در بورس اتفاق میافتد نشان دهنده قدرت زیاد خریداران وضع فروشندگان در یک روند اصلاحی میباشد.

با ترسیم فیبوناچی بازگشتی زمانی می توان واگرایی زمانی معمولی را مشاهده کرد. در تصویر زیر واگرایی زمانی معمولی مشخص می باشد.

نمونه ای دیگر از واگرایی زمانی معمولی در تصویر زیر ترسیم شده است.

واگرایی زمانی هوشمند در تحلیل تکنیکال زمانی به وجود میآید که تعداد کندل های روند اصلاحی جدید کمتر از تعداد کندل های روند اصلاحی قبلی می باشد.

به عبارت دیگر در واگرایی زمانی هوشمند در بورس در مدت زمان کمتری روند اصلاحی قبل طی شده است.

برای مشاهده واگرایی زمانی هوشمند می بایست فیبوناچی بازگشتی زمانی را ترسیم نمود. در عکس زیر واگرایی زمانی هوشمند را می توان مشاهده کرد.

در تصویر زیر می توان واگرایی زمانی هوشمند را بعد از واگرایی زمانی معمولی مشاهده نمود.

سطوح فیبوناچی بازگشتی زمانی

سطوح 38/2% ، 50% ، 61/8% ، 100% ، 161/8% در فیبوناچی بازگشتی زمانی مورد استفاده قرار می گیرند. از بین سطوح ذکر شده نسبتهای100% و 161/8 از اهمیت بسیار بالایی برخوردار می باشند.

مقاله کاربردی تحت عنوان آموزش ابزارها و سطوح فیبوناچی در تحلیل تکنیکال را حتما ببینید

اگر از واگرایی ها در بورس برای معاملات خود استفاده می کنید بهتر است از دیگر ابزارهای تحلیل تکنیکال در کنار شناسایی واگرایی استفاده نماید.

سعی کنید حتماً واگرایی را در تحلیل های تکنیکال خود لحاظ کنید و بهتر است از از دو اندیکاتور MACD و RSI برای شناسایی واگرایی استفاده نمایید.

برای شناسایی واگرایی ها در اندیکاتور MACD تنظیمات را در بازه زمانی 12،26،9 قرار دهید.

برای شناسایی واگرایی ها در اندیکاتور RSI در کف سطح زیر ۳۰ و در سقف سطح بالای ۷۰ را بررسی کنید. برای شناسایی واگرایی ها سطوحی غیر از این ۲ عدد در اندیکاتور RSI از اعتبار کمتری برخوردار می باشند.

پیشنهاد می کنم مقاله پولبک در تحلیل تکنیکال – شناسایی پولبک را مطاله کنید

1- استراتژی خرید با استفاده از واگرایی معمولی مثبت (RD+) :

استراتژی خرید با استفاده از واگرایی معمولی مثبت در تحلیل تکنیکال بدین صورت می باشد که ابتدا خط روند نزولی سهم را ترسیم می نماییم.

برای شناسایی واگرایی معمولی مثبت در بورس صبر می کنیم تا قیمت با یک کندل قدرتمند مثبت و با حجم بالا که در واگرایی اتفاق میافتد خط روند ترسیم شده را به سمت بالا قطع کند سپس در این زمان است که میتوان نسبت به خرید سهم اقدام نمود.

برای کسب سود در این استراتژی می بایست واگرایی های مثبت را شناسایی کرد و در روند صعودی سهم مورد نظر را خرید نمود.

باید توجه داشت در این استراتژی هر زمان که قیمت خط روند ترسیم شده را به سمت پایین قطع کند می بایست حد ضرر را فعال نمود و از سهم خارج شد.

2- استراتژی خرید با استفاده از واگرایی مخفی مثبت (HD+) :

استراتژی خرید با استفاده از واگرایی مخفی مثبت در تحلیل تکنیکال بدین صورت می باشد که می بایست قله تشکیل شده در سهم را عنوان مقاومت در نظر گرفت. در این استراتژی زمانی که نمودار قیمت به سمت بالا حرکت کرد و از قله عبور نمود می بایست وارد سهم شد.

در این استراتژی نیز بررسی واگرایی های مثبت و شناسایی روند صعودی سهم از اهمیت بالایی برخوردار است.

در این نوع استراتژی بهتر است حد ضرر را حدود ۲ تا ۳ درصد در زیر خط مقاومت که قله را تشکیل داده است قرارداد.

در نتیجه با عبور قیمت پایانی سهم در حدود ۲ تا ۳ درصد در زیر خط مقاومت می بایست نسبت به فروش سهم اقدام نمود.

این استراتژی با استفاده از شناسایی واگرایی و اندیکاتور RSI انجام می شود. در این استراتژی پس از اینکه واگرایی را در سهمی مشاهده شد می بایست اندیکاتور RSI را بررسی نماییم در صورتی که RSI سطح ۵۰ را به سمت بالا قطع کرده باشد می بایست وارد سهم شد.

باید توجه داشت زمانی که اندیکاتور RSI سطح ۵۰ را به سمت پایین قطع نماید میبایست حد ضرر را فعال نمود و از سهم خارج شد.

استراتژی که در این واگرایی مورد استفاده قرار می گیرد یکی از بهترین استراتژی ها برای ورود به سهم می باشد.

در این واگرایی می بایست قیمت را رصد نمود تا سقف جدیدی در سهم تشکیل شود. در نتیجه قیمت جدید را می بایست به عنوان یک مقاومت در نظر گرفت.

نقطه ورود در این استراتژی زمانی است که قیمت سقف جدید و یا نقطه مقاومت را به سمت بالا قطع کند.

البته ممکن است نقطه ورود در این استراتژی با کمی تاخیر همراه باشد.

در این استراتژی می بایست حد ضرر را حدود ۲ تا ۳ درصد در زیر خط مقاومت که قله را تشکیل داده است قرارداد.

استراتژی خروج از سهم با استفاده از واگرایی در بورس

برای خروج از سهم بهتر است از واگرایی منفی در بورس استفاده نشود. برای خارج شدن از سهم می بایست استراتژی خاصی داشته باشیم چون ممکن است در زمانی که حد ضرر را فعال میکنیم واگرایی مورد نظر ما رخ ندهد.

در استراتژی خروج از سهم با استفاده از واگرایی در بورس بهتر است با استفاده از تکنیکال سود مورد انتظار را پیش بینی کرد.

روش دیگری که می توان استفاده کرد این است که سودی حدود ۱۵ تا ۲۰ بعد از ورود به سهم در نظر گرفته شود و در این هنگام زمانی که قیمت سهم به این هدف رسید میبایست حد ضرر را فعال کرد و زمانی که قیمت سهم حدود ۶ درصد زیر بیشترین قیمت پایانی نزول کرد از سهم خارج شد.

پیشنهاد می کنم از مقاله الگوهای هارمونیک در تحلیل تکنیکال را بازدید نمایید

1- واگرایی را باید با نمودار قیمت اگر یک اندیکاتور می باشد.

2- واگرایی زمانی اتفاق می افتد نمودار قیمت در جهت مخالف یک اندیکاتور حرکت کند.

3- واگرایی مثبت نشان دهنده افزایش قیمت و رشد سهم می باشد.

4- در واگرایی مثبت قیمت کاهش پیدا میکند ولی اندیکاتور در حال صعود می باشد.

5- واگرایی منفی نشان دهنده کاهش قیمت و افت قیمت سهم می باشد.

6- در واگرایی منفی قیمت افزایش پیدا میکند ولی اندیکاتور در حال ریزش می باشد.

7- برای معاملات تنها به واگرایی اکتفا نکنید.

8- سعی کنید از واگرایی برای احتمال تغییر روند قیمت یک سهم استفاده کنید.

پیشنهاد می کنم از محصول فیلتر طلایی بورس بازدید فرمایید

واگرایی در تحلیل تکنیکال یکی از روش های بسیار مهم در بورس می باشد. با ادغام چندین روش واگرایی در بورس می توان به موفقیت های بسیار جالبی دست یافت.

برای شناسایی واگرایی در تحلیل تکنیکال نقاط حمایت و مقاومت را مد نظر قرار دهید.

از اندیکاتور های macd ، rsi و cci برای شناسایی واگرایی در بورس استفاده کنید.

شناسایی واگرایی در بازار بورس به همراه کمک گرفتن از سطوح فیبوناچی در تحلیل تکنیکال را حتماً مد نظر قرار دهید.

برای اینکه بتوانید به طور صحیح از واگرایی در بورس استفاده کنید سعی کنید استراتژی مشخصی را داشته باشید. داشتن استراتژی کمک می کند با هر سیستم معاملاتی و با استفاده از انواع روش های تحلیل تکنیکال بتوانید در بازار بورس موفقیتهای قابل توجهی کسب نمایید.

در این مقاله سعی کردم واگرایی در تحلیل تکنیکال را به طور کامل آموزش دهم. لطفاً تجربیات و آموخته های خود را در مورد واگرایی در بورس برای دیگر خوانندگان وب سایت ثروت آفرین به اشتراک بگذارید.

برچسببورس تحلیل تکنیکال واگرایی در تحلیل تکنیکال

2 روز قبل

1 هفته قبل

1 هفته قبل

ممنون از وقتی که گذاشتین و نکاتی که فرمودین

موفق باشید

سلام مسعود عزیز

از توجه شما سپاسگزاریم.

موفق باشید

سلام خیلی ممنون از شما

مقاله بسیار عالی و کاملی بود

سلام مهدی عزیز

خوشحالیم که این مقاله مورد توجه شما قرار گرفته است.

موفق باشید

دست شما درد نکنه واقعا عالی توضیح داده بودید . من فیلم های فراچارت رو نگاه کردم ولی نسبت به اموزش متنی شما ، باید بگم بهتر از اونها بود . خسته نباشید .

سلام جناب احمدی عزیز

دوستانی که در مجموعه های دیگر فعالیت دارند آنها هم زحمت می کشند ولی از توجه و لطفی که به مجموعه ما دارید واقعا سپاسگزاریم.

موفق باشید

سلام

ممنون از زحماتتان مقالات مفصلی تهیه کردید

تشکر

سلام وحید عزیز

سپاسگزاریم و خوشحالیم که مقاله واگرایی در تحلیل تکنیکال مورد توجه شما قرار گرفته است.

موفق باشید

سلام و خسته نباشید

دستخوش

خیلی مطالب کامل و جامع و مفید

اگه کسی واقعا مطالب رو با دقت بخونه از هزار تا فیلم آموزشی هم بهتره

من که خیلی استفاده کردم

ان شاالله هر چی از امام حسین میخوایند حضرت ابوالفضل بهتون بده

یا علی مدد

یا مهدی ادرکنی …..

سلام دوست عزیز

از لطفا شما بسیار سپاسگزاریم. خوشحالیم که از مقاله واگرایی در تحلیل تکنیکال – آموزش انواع واگرایی استفاده کردید و این مقاله مورد توجه شما قرار گرفته است.

موفق باشید

با درود و سپاس فراوان از آموزش بسیار مفیدتان.

سلام سروش عزیز

سپاسگزاریم و از اینکه مقاله واگرایی در تحلیل تکنیکال مورد توجه شما قرار گرفته است بسیار خرسندیم.

موفق باشید

سلام ، ممنون که این مطلب رو انقدر کامل و با جزییات توضیح دادین ، موفق باشید

سلام مهسای عزیز

از توجه شما سپاگزاریم و خوشحالیم که مقاله واگرایی در تحلیل تکنیکال مورد توجه شما قرار گرفته است.

موفق باشید

ممنون از مقاله خوبتان . استفاده خوبی کردم .

سلام اشرف عزیز

از اینکه مقاله واگرایی در تحلیل تکنیکال مورد استفاده شما قرار گرفته است بسیار خرسندیم.

موفق باشید

ممنون توضیحاتتون برای من مفید بود.

سلام یوسف عزیز

خوشحالیم که مقاله واگرایی در تحلیل تکنیکال مورد توجه شما قرار گرفته است.

موفق باشید

نشانی ایمیل شما منتشر نخواهد شد. بخشهای موردنیاز علامتگذاری شدهاند *

دیدگاه

نام *

ایمیل *

وبسایت

ذخیره نام، ایمیل و وبسایت من در مرورگر برای زمانی که دوباره دیدگاهی مینویسم.

ژانویه 19, 2020

بورس, مقالات

18 دیدگاه

بورس, مقالات

واگرایی در تحلیل تکنیکال یکی دیگر از مفاهیم بسیار مهم در بورس می باشد. واگرایی در بورس نشان دهنده تغییرات در بازار سرمایه می باشد و در واقع می توان واگرایی (Divergence) را از اجزای روانشناسی بورس در نظر گرفت. به بیان دیگر واگرایی در بورس زمانی اتفاق می افتد که معامله گران در گام آخر دچار تردید شوند و این زمانی است که سهم روند خود را تغییر داده و برخلاف روند قبلی حرکت کند.

زمانی که واگرایی در بورس اتفاق می افتد با درصد بسیار بالا می توان به آن اعتماد کرد. با این تعریف می توان گفت واگرایی در تحلیل تکنیکال نسبت به روش های دیگر تکنیکالی از اعتبار بیشتری برخوردار است. به همین دلیل است که معامله گران شناسایی واگرایی ها را در اولویت معاملات خود قرار می دهند.

در ادامه مقاله به آموزش واگرایی در تحلیل تکنیکال خواهیم پرداخت و مطمئن باشید با آموزش واگرایی در بورس می توانید معاملات موفقی داشته باشید.

واگرایی rsi

پیشنهاد ویژه ثروت آفرین : محصول جادوی فیلتر و اندیکاتور

واگرایی در تحلیل تکنیکال زمانی اتفاق می افتد که قیمت یک سهم و اندیکاتور بر خلاف جهت یکدیگر حرکت کنند و این نشان دهنده ضعف یک روند می باشد. در نتیجه قیمت یک سهم به انتهای روند خود میرسد و تمایل به تغییر روند دارد در این حالت میگوییم واگرایی در بورس رخ داده است.

همچنین از واگرایی ها می توان برای شناسایی سطوح مهم قیمت سهم از جمله سطوح حمایت و مقاومت استفاده نمود. اگر واگرایی صحیحی در بورس اتفاق بیفتد به احتمال زیاد شاهد برگشت قیمت سهم خواهیم.

در حقیقت می توان گفت واگرایی زمانی اتفاق میافتد که خریداران و فروشندگان در تصمیم خود دچار تردید می شوند.

از اندیکاتور هایی که برای شناسایی واگرایی در بورس استفاده می شود می توان از اندیکاتورهای مکدی (MACD)، آر اس آی (RSI)، سی سی آی (CCI) و … نام برد.

از بین اندیکاتور هایی که برای شناسایی واگرایی در تحلیل تکنیکال استفاده می شود اندیکاتور مکدی یکی از بهترین اندیکاتورها برای شناسایی واگرایی در بورس می باشد.

همچنین می توانید مقاله حمایت و مقاومت در تحلیل تکنیکال را مطالعه کنید

سه نوع واگرایی در بورس وجود دارد که در ادامه به توضیح هر کدام از واگرایی ها می پردازیم.

واگرایی معمولی در تحلیل تکنیکال در انتهای یک روند به وجود می آید. واگرایی معمولی در بورس زمانی اتفاق می افتد که قیمت یک سهم با اندیکاتور بر خلاف جهت هم حرکت کنند این نوع واگرایی در بورس نشان از از بازگشت قیمت سهم دارد.

بعد از مشاهده واگرایی معمولی در تحلیل تکنیکال قیمت سهم متوقف می شود و در جهت مخالف حرکت می کند.

واگرایی معمولی در تحلیل تکنیکال با علامت (RD) نشان داده می شود.

واگرایی معمولی در بورس به واگرایی معمولی مثبت و واگرایی معمولی منفی تقسیم بندی می شود.

پیشنهاد می کنم حتما مقاله کاربردی آموزش الگوهای کندل استیک در تحلیل تکنیکال را مطالعه فرمایید.

واگرایی معمولی مثبت در تحلیل تکنیکال در میان دو کف قیمتی تشکیل می شود. باید توجه داشت واگرایی معمولی مثبت در بورس در انتهای یک روند نزولی به وجود می آید.

به عبارت دیگر واگرایی معمولی مثبت در بورس نشان دهنده نزدیک شدن قیمت به خط حمایت می باشد.

واگرایی معمولی مثبت بیانگر قدرت زیاد خریداران و تضعیف قدرت فروشندگان می باشد.

در این واگرایی در نمودار قیمت و در اندیکاتور در هر کدام دو کف قیمت تشکیل می شود:

در نمودار قیمت کف اول بالاتر از کف دوم به وجود می آید.

در اندیکاتور کف اول پایین تر از کف دوم تشکیل خواهد شد. (اندیکاتور توانایی تشکیل کف جدید را ندارد)

در تصویر زیر نمونه ای از واگرایی معمولی مثبت را مشاهده کنید.

پیشنهاد می کنم مقاله امواج الیوت در تحلیل تکنیکال – شمارش امواج الیوت را مطالعه کنید

واگرایی معمولی منفی در تحلیل تکنیکال در میان دو سقف قیمت تشکیل می شود. باید توجه داشت واگرایی معمولی منفی در بورس در انتهای یک روند صعودی به وجود می آید.

به عبارت دیگر واگرایی معمولی منفی در بورس نشان دهنده نزدیک شدن قیمت به خط مقاومت می باشد.واگرایی rsi

واگرایی معمولی منفی بیانگر قدرت زیاد فروشندگان و تضعیف قدرت خریداران می باشد.

در این واگرایی در نمودار قیمت و در اندیکاتور در هر کدام دو سقف قیمت تشکیل می شود:

در نمودار قیمت سقف اول پایین تر از سقف دوم به وجود می آید.

در اندیکاتور سقف اول بالاتر از سقف دوم تشکیل خواهد شد. (اندیکاتور توانایی تشکیل سقف جدید را ندارد)

نمونه ای از واگرایی معمولی منفی در تصویر زیر ترسیم شده است.

پیشنهاد می کنم مقاله آموزش فیلتر نویسی در سایت دیده بان بورس را مطالعه کنید

واگرایی مخفی در تحلیل تکنیکال زمانی اتفاق می افتد که قیمت یک سهم با اندیکاتور بر خلاف جهت هم حرکت کنند.

به عبارت دیگر در واگرایی مخفی اندیکاتور توانسته است کف و یا سقف جدیدی تشکیل دهد اما قیمت توانایی تشکیل کف یا سقف جدید را نداشته است. در این حالت میگوییم واگرایی مخفی رخ داده است.

واگرایی مخفی در بورس در انتهای یک روند اصلاحی به وجود می آید و با علامت (HD) نشان داده می شود.

واگرایی مخفی در بورس به واگرایی مخفی مثبت و واگرایی مخفی منفی تقسیم بندی می شود.

واگرایی مخفی مثبت در تحلیل تکنیکال در بین دو کف قیمتی ایجاد می شود. واگرایی مخفی مثبت در بورس زمانی به وجود می آید که در اندیکاتور کف اول بالاتر از کف دوم قرار گیرد. ولی در نمودار قیمت کف اول پایین تر از کف دوم تشکیل می شود.

این وضعیت نشان دهنده افزایش قدرت خریداران و کاهش قدرت فروشندگان و همچنین رشد قیمت سهم می باشد.

این واگرایی در کانال صعودی و در انتهای یک روند اصلاحی تشکیل می شود.

در تصویر زیر می توان نمونه ای از واگرایی مخفی مثبت را مشاهده نمود.

پیشنهاد می کنم مقاله بیش از 50 فیلتر کاربردی در سایت دیده بان بازار را حتما ببینید

واگرایی مخفی منفی در تحلیل تکنیکال در بین دو سقف قیمتی ایجاد میشود. واگرایی مخفی منفی در بورس زمانی به وجود می آید که در اندیکاتور سقف اول پایین تر از از سقف دوم قرار گیرد. ولی در نمودار قیمت سقف اول بالاتر از سقف دوم تشکیل می شود.

این وضعیت نشان دهنده افزایش قدرت فروشندگان و کاهش قدرت خریداران و همچنین کاهش قیمت سهم می باشد.

این واگرایی در کانال نزولی و در انتهای یک روند اصلاحی ایجاد می شود.

در تصویر زیر نمونه ای از واگرایی مخفی منفی را مشاهده کنید.

پیشنهاد می کنم مقاله پرایس اکشن در تحلیل تکنیکال چیست؟ را مطالعه کنید

واگرایی زمانی در تحلیل تکنیکال زمانی به وجود می آید که بین قیمت و زمان تضاد وجود داشته باشد. واگرایی زمانی در بورس در یک روند اصلاحی به وجود می آید. واگرایی زمانی در بورس زمانی به وجود می آید که در یک روند اصلاحی نمودار قیمت نسبت به روند قبلی خود ضعف نشان می دهد.

برای این که بتوانیم با استفاده از واگرایی زمانی در بورس معاملات موفقی داشته باشیم می بایست زمانی که قدرت خریداران زیاد می باشد خرید خود را انجام دهیم و زمانی که قدرت فروشندگان زیاد می باشد از خرید سهم اجتناب کرده و نسبت به فروش اقدام نماییم.

برای اینکه استراتژی موفقی در واگرایی زمانی داشته باشیم می بایست در زمانی که سرمایه گذاران قدرتمند معاملات خود را انجام می دهند در این زمان خرید خود را تکمیل کنیم و به عبارتی در جهت روند بازار بورس حرکت کنیم.

واگرایی زمانی در تحلیل تکنیکال با استفاده از فیبوناچی زمانی انجام می شود و با علامت (TD) نشان داده می شود.

واگرایی زمانی در بورس به واگرایی زمانی معمولی و واگرایی زمانی هوشمند تقسیم بندی می شود.

واگرایی زمانی معمولی در تحلیل تکنیکال زمانی به وجود میآید که تعداد کندل های روند اصلاحی جدید بیشتر از تعداد کندل های روند اصلاحی قبلی می باشد.

به عبارت دیگر واگرایی زمانی معمولی در بورس زمان تشکیل می شود که نمودار قیمت بیش از سطح 100% فیبوناچی را اصلاح میکند.

زمانیکه واگرایی زمانی معمولی در بورس اتفاق میافتد نشان دهنده قدرت زیاد خریداران وضع فروشندگان در یک روند اصلاحی میباشد.

با ترسیم فیبوناچی بازگشتی زمانی می توان واگرایی زمانی معمولی را مشاهده کرد. در تصویر زیر واگرایی زمانی معمولی مشخص می باشد.

نمونه ای دیگر از واگرایی زمانی معمولی در تصویر زیر ترسیم شده است.

واگرایی زمانی هوشمند در تحلیل تکنیکال زمانی به وجود میآید که تعداد کندل های روند اصلاحی جدید کمتر از تعداد کندل های روند اصلاحی قبلی می باشد.

به عبارت دیگر در واگرایی زمانی هوشمند در بورس در مدت زمان کمتری روند اصلاحی قبل طی شده است.

برای مشاهده واگرایی زمانی هوشمند می بایست فیبوناچی بازگشتی زمانی را ترسیم نمود. در عکس زیر واگرایی زمانی هوشمند را می توان مشاهده کرد.

در تصویر زیر می توان واگرایی زمانی هوشمند را بعد از واگرایی زمانی معمولی مشاهده نمود.

سطوح فیبوناچی بازگشتی زمانی

سطوح 38/2% ، 50% ، 61/8% ، 100% ، 161/8% در فیبوناچی بازگشتی زمانی مورد استفاده قرار می گیرند. از بین سطوح ذکر شده نسبتهای100% و 161/8 از اهمیت بسیار بالایی برخوردار می باشند.

مقاله کاربردی تحت عنوان آموزش ابزارها و سطوح فیبوناچی در تحلیل تکنیکال را حتما ببینید

اگر از واگرایی ها در بورس برای معاملات خود استفاده می کنید بهتر است از دیگر ابزارهای تحلیل تکنیکال در کنار شناسایی واگرایی استفاده نماید.

سعی کنید حتماً واگرایی را در تحلیل های تکنیکال خود لحاظ کنید و بهتر است از از دو اندیکاتور MACD و RSI برای شناسایی واگرایی استفاده نمایید.

برای شناسایی واگرایی ها در اندیکاتور MACD تنظیمات را در بازه زمانی 12،26،9 قرار دهید.

برای شناسایی واگرایی ها در اندیکاتور RSI در کف سطح زیر ۳۰ و در سقف سطح بالای ۷۰ را بررسی کنید. برای شناسایی واگرایی ها سطوحی غیر از این ۲ عدد در اندیکاتور RSI از اعتبار کمتری برخوردار می باشند.

پیشنهاد می کنم مقاله پولبک در تحلیل تکنیکال – شناسایی پولبک را مطاله کنید

1- استراتژی خرید با استفاده از واگرایی معمولی مثبت (RD+) :

استراتژی خرید با استفاده از واگرایی معمولی مثبت در تحلیل تکنیکال بدین صورت می باشد که ابتدا خط روند نزولی سهم را ترسیم می نماییم.

برای شناسایی واگرایی معمولی مثبت در بورس صبر می کنیم تا قیمت با یک کندل قدرتمند مثبت و با حجم بالا که در واگرایی اتفاق میافتد خط روند ترسیم شده را به سمت بالا قطع کند سپس در این زمان است که میتوان نسبت به خرید سهم اقدام نمود.

برای کسب سود در این استراتژی می بایست واگرایی های مثبت را شناسایی کرد و در روند صعودی سهم مورد نظر را خرید نمود.

باید توجه داشت در این استراتژی هر زمان که قیمت خط روند ترسیم شده را به سمت پایین قطع کند می بایست حد ضرر را فعال نمود و از سهم خارج شد.

2- استراتژی خرید با استفاده از واگرایی مخفی مثبت (HD+) :

استراتژی خرید با استفاده از واگرایی مخفی مثبت در تحلیل تکنیکال بدین صورت می باشد که می بایست قله تشکیل شده در سهم را عنوان مقاومت در نظر گرفت. در این استراتژی زمانی که نمودار قیمت به سمت بالا حرکت کرد و از قله عبور نمود می بایست وارد سهم شد.

در این استراتژی نیز بررسی واگرایی های مثبت و شناسایی روند صعودی سهم از اهمیت بالایی برخوردار است.

در این نوع استراتژی بهتر است حد ضرر را حدود ۲ تا ۳ درصد در زیر خط مقاومت که قله را تشکیل داده است قرارداد.

در نتیجه با عبور قیمت پایانی سهم در حدود ۲ تا ۳ درصد در زیر خط مقاومت می بایست نسبت به فروش سهم اقدام نمود.

این استراتژی با استفاده از شناسایی واگرایی و اندیکاتور RSI انجام می شود. در این استراتژی پس از اینکه واگرایی را در سهمی مشاهده شد می بایست اندیکاتور RSI را بررسی نماییم در صورتی که RSI سطح ۵۰ را به سمت بالا قطع کرده باشد می بایست وارد سهم شد.

باید توجه داشت زمانی که اندیکاتور RSI سطح ۵۰ را به سمت پایین قطع نماید میبایست حد ضرر را فعال نمود و از سهم خارج شد.

استراتژی که در این واگرایی مورد استفاده قرار می گیرد یکی از بهترین استراتژی ها برای ورود به سهم می باشد.

در این واگرایی می بایست قیمت را رصد نمود تا سقف جدیدی در سهم تشکیل شود. در نتیجه قیمت جدید را می بایست به عنوان یک مقاومت در نظر گرفت.

نقطه ورود در این استراتژی زمانی است که قیمت سقف جدید و یا نقطه مقاومت را به سمت بالا قطع کند.

البته ممکن است نقطه ورود در این استراتژی با کمی تاخیر همراه باشد.

در این استراتژی می بایست حد ضرر را حدود ۲ تا ۳ درصد در زیر خط مقاومت که قله را تشکیل داده است قرارداد.

استراتژی خروج از سهم با استفاده از واگرایی در بورس

برای خروج از سهم بهتر است از واگرایی منفی در بورس استفاده نشود. برای خارج شدن از سهم می بایست استراتژی خاصی داشته باشیم چون ممکن است در زمانی که حد ضرر را فعال میکنیم واگرایی مورد نظر ما رخ ندهد.

در استراتژی خروج از سهم با استفاده از واگرایی در بورس بهتر است با استفاده از تکنیکال سود مورد انتظار را پیش بینی کرد.

روش دیگری که می توان استفاده کرد این است که سودی حدود ۱۵ تا ۲۰ بعد از ورود به سهم در نظر گرفته شود و در این هنگام زمانی که قیمت سهم به این هدف رسید میبایست حد ضرر را فعال کرد و زمانی که قیمت سهم حدود ۶ درصد زیر بیشترین قیمت پایانی نزول کرد از سهم خارج شد.

پیشنهاد می کنم از مقاله الگوهای هارمونیک در تحلیل تکنیکال را بازدید نمایید

1- واگرایی را باید با نمودار قیمت اگر یک اندیکاتور می باشد.